Le jour du jugement pour les tokens et la stonkification de la DeFi

Le moment de vérité a sonné pour la crypto.

Depuis cinq ans, les tokens ont profité d’une « demande spéculative supérieure aux fondamentaux ». Plus franchement, ils étaient nettement surévalués.

La cause est limpide : peu d’actifs liquides à fondamentaux solides étaient accessibles dans l’industrie crypto. Les investisseurs se sont donc rabattus sur les seules options disponibles, principalement Bitcoin ou les altcoins. À cela se sont ajoutés les investisseurs particuliers, séduits par les récits de millionnaires du Bitcoin, qui ont cherché à reproduire ces performances sur des tokens plus récents et de moindre capitalisation.

Cette dynamique a généré une demande pour les altcoins bien supérieure à l’offre d’actifs réellement solides sur le plan fondamental.

Première conséquence : il suffisait d’acheter n’importe quel token lors d’un creux de marché pour engranger des rendements impressionnants quelques années plus tard.

Seconde conséquence : la majorité des modèles économiques du secteur reposaient sur la vente de leurs propres tokens, et non sur des flux de revenus issus de leur produit.

Trois événements majeurs ont bouleversé le marché des altcoins ces deux dernières années :

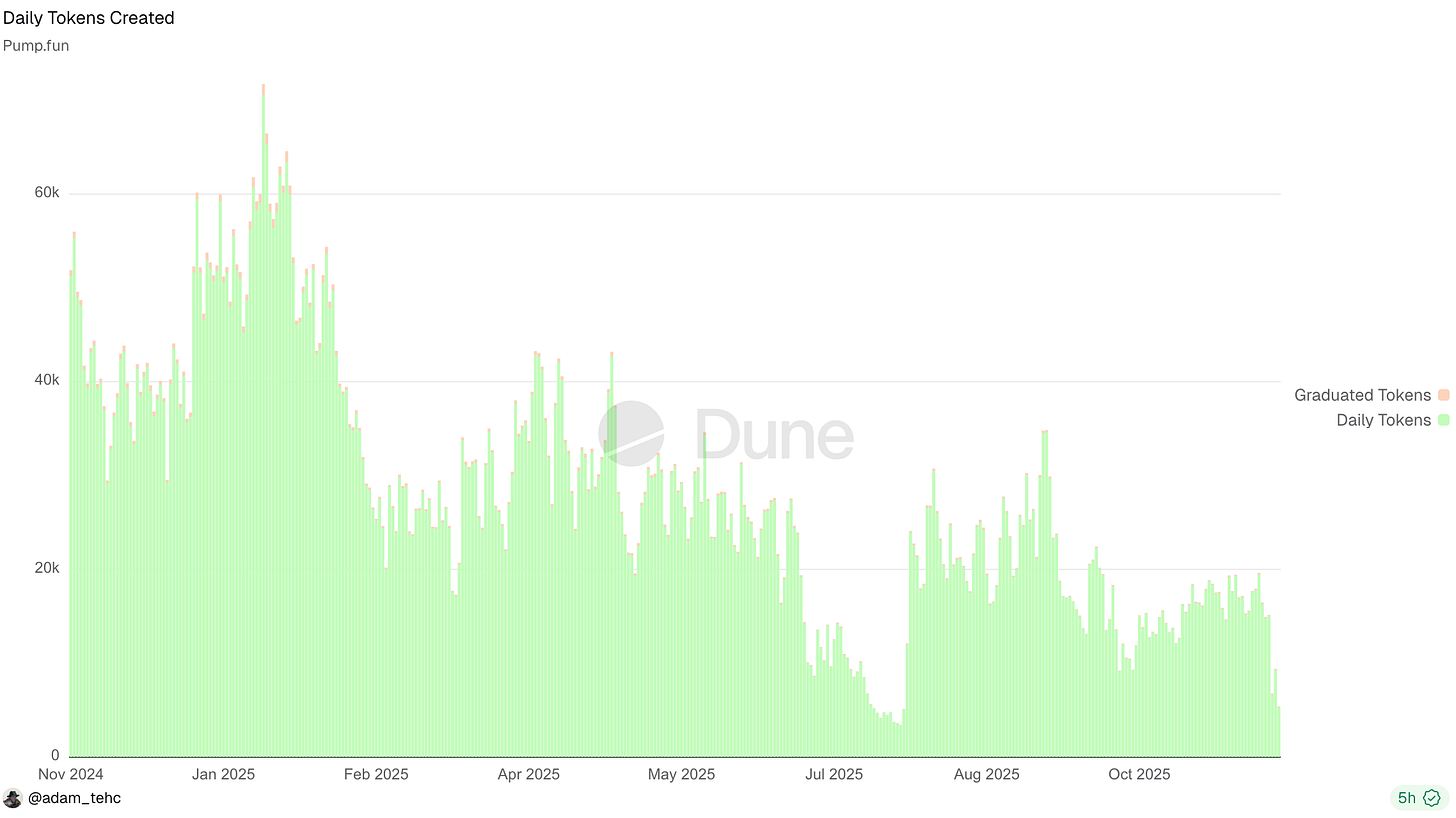

1. Pump fun et d’autres launchpads ont industrialisé le lancement de nouveaux tokens. Résultat : l’attention s’est dispersée sur des millions d’actifs, empêchant les principaux tokens de capter les flux monétaires habituels, et perturbant l’effet de richesse lié aux halvings du Bitcoin.

2. Plusieurs jours cette année ont vu plus de 50 000 tokens lancés sur Pump

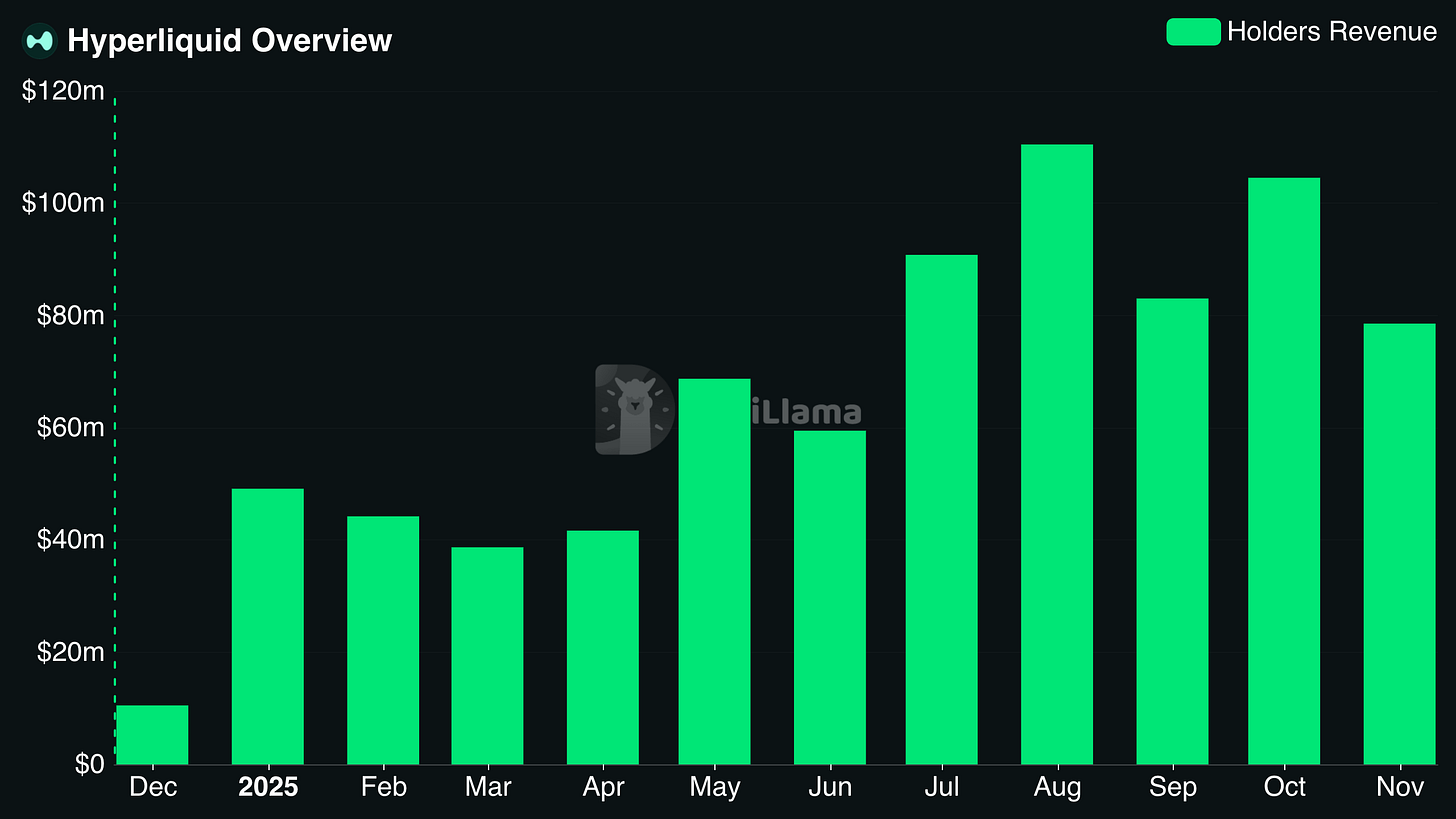

3. Certains actifs crypto présentent désormais de véritables fondamentaux, à l’image de tokens comme HYPE ou de nouvelles IPO telles que CRCL. Miser sur des livres blancs devient difficile face à des actifs adossés à des fondamentaux réels.

4. Les revenus mensuels des détenteurs Hyperliquid dépassent régulièrement 100 millions de dollars

5. Les actions technologiques ont surpassé la crypto. Les actions liées à l’IA, la robotique, la biotech ou l’informatique quantique ont, dans bien des cas, surperformé le marché crypto. Les investisseurs particuliers peuvent légitimement s’interroger sur l’intérêt de miser sur les altcoins alors que des entreprises « réelles » offrent de meilleurs rendements avec un risque perçu comme moindre. Même le NASDAQ a fait mieux que le Bitcoin et les altcoins depuis le début de l’année.

Conséquence : un cimetière d’altcoins sous-performants, des équipes qui se disputent un capital de plus en plus rare, et des investisseurs crypto aguerris déstabilisés, incertains sur la manière d’investir dans ce nouvel environnement.

En définitive, un token donne soit une part de l’activité, soit il ne vaut rien. Il ne s’agit pas d’un objet magique doté de valeur par sa simple existence.

Le constat est limpide si l’on cesse de voir les tokens comme des objets obscurs et qu’on les considère comme des actifs représentant les flux de trésorerie futurs d’une entreprise.

« Mais Dynamo », objecterez-vous, « certains tokens ne donnent aucun droit sur des flux futurs. Certains sont des tokens U-T-I-L-I-T-Y. Certains protocoles proposent à la fois un token et des actions. » C’est inexact. Ces tokens représentent bien des flux futurs ; simplement, ces flux sont de 0 dollar.

En résumé, un token confère soit une part dans une activité, soit il est sans valeur. Il ne s’agit pas d’un objet magique qui tire sa valeur de son existence ou d’une « communauté », contrairement à ce que certains avancent. Précision : ce raisonnement ne s’applique pas aux coins réseau comme BTC, qui présentent de nombreux points communs avec les matières premières ; il concerne ici les tokens de protocole.

À court terme, seuls les tokens DeFi ayant une valeur réelle seront ceux qui fonctionnent comme des quasi-actions avec (1) un droit sur les revenus du protocole, et (2) des revenus suffisants pour justifier cette valorisation.

Les investisseurs particuliers se détournent de la crypto (pour l’instant)

Les investisseurs particuliers ont déserté la majorité des tokens pour les prochaines années.

Au-delà des raisons déjà évoquées, la lassitude de perdre de l’argent est déterminante :

Des tokens survalorisés sur la base de promesses non tenues

Une saturation du marché à cause des plateformes de lancement de memecoins

Une tokenomique prédatrice et la tolérance de l’industrie pour des projets médiocres font que les investisseurs particuliers estiment, à juste titre, être perdants d’avance

Conséquence : ceux qui achetaient auparavant de la crypto se tournent vers d’autres formes de jeu : paris sportifs, marchés de prédiction, options sur actions. Aucune de ces solutions n’est idéale, mais acheter la plupart des altcoins ne l’est pas davantage.

Peut-on vraiment leur en vouloir ?

Les principaux KOL évoquent « le crime est légal » et s’étonnent ensuite du manque d’intérêt des investisseurs à s’exposer à ce risque.

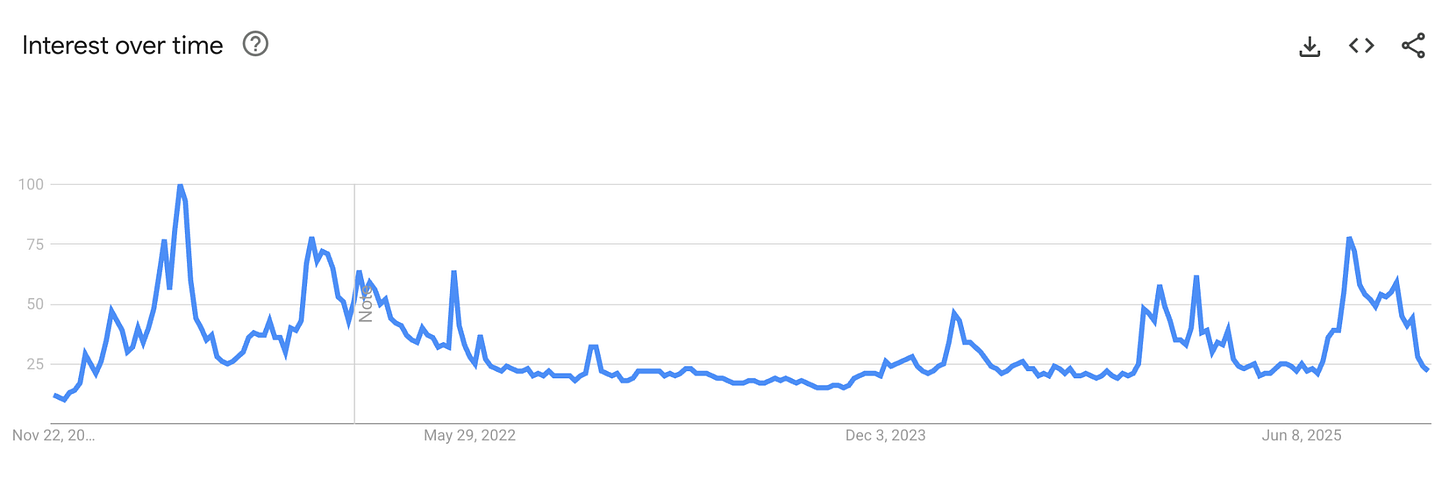

Le désintérêt général du public pour la crypto se manifeste dans la dynamique du secteur. L’enthousiasme de cette année n’a jamais retrouvé le pic de 2021, alors même que les fondamentaux sont meilleurs que jamais et que le risque réglementaire a diminué.

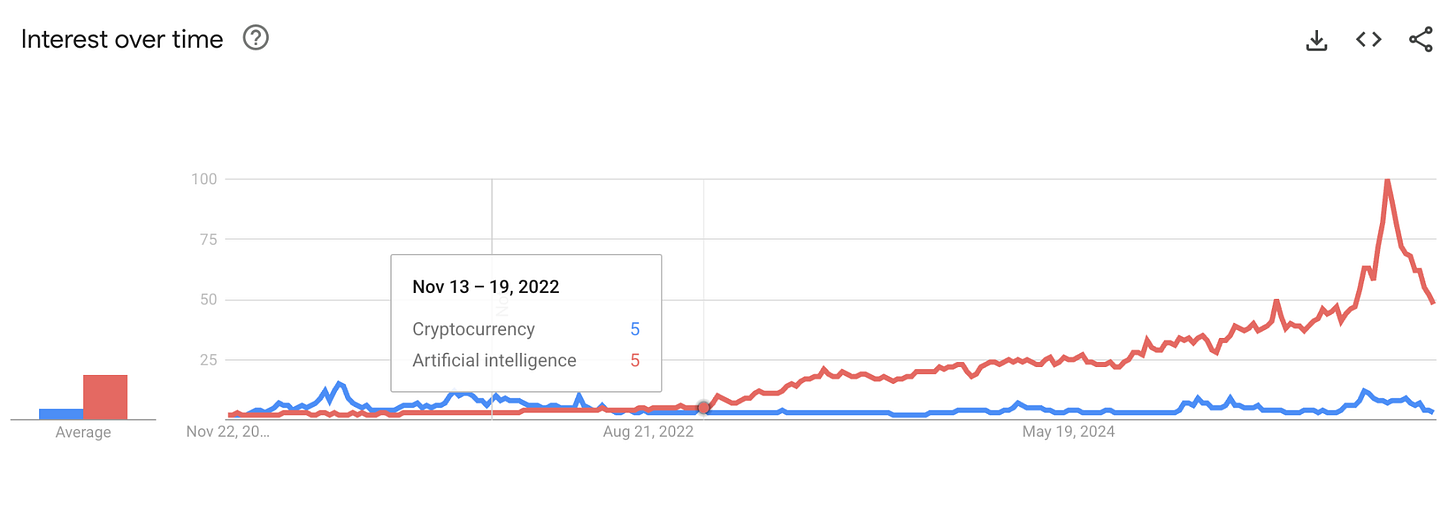

On peut aussi considérer que ChatGPT et la vague d’IA qui a suivi ont refroidi l’engouement pour la crypto, en montrant à toute une génération ce qu’est un véritable produit révolutionnaire. Pendant dix ans, la crypto a été présentée comme le nouveau « moment Dot-Com ». Il est plus difficile de défendre cette idée quand l’IA transforme le quotidien de façon visible et concrète.

Comparez l’intérêt pour la crypto et l’IA sur les moteurs de recherche : la dernière fois que la crypto a dépassé l’IA sur Google, c’était lors de la chute de FTX :

Un retour des investisseurs particuliers est-il envisageable ?

Oui.

On peut soutenir qu’ils reviennent aujourd’hui sur les marchés de prédiction, mais ils misent sur des options binaires liées à la fin de la fermeture du gouvernement, pas sur les altcoins. Pour qu’ils reviennent massivement sur les altcoins, il faudra qu’ils aient le sentiment d’avoir une chance réelle de succès.

Toute la valeur des tokens provient des revenus générés par le protocole

Dans un environnement où les tokens ne peuvent plus compter sur un flux ininterrompu d’acheteurs motivés par la spéculation, ils doivent reposer sur leur valeur intrinsèque.

Après cinq ans d’expérimentation, il apparaît clairement que la seule forme significative de captation de valeur par les tokens réside dans les droits sur les revenus du protocole (passés, présents ou futurs).

Toutes les formes réelles de captation de valeur reviennent à des droits sur les revenus ou sur les actifs du protocole :

- Dividendes

- Rachats

- Brûlage de frais

- Contrôle de la trésorerie

Cela ne signifie pas qu’un protocole doit impérativement mettre en œuvre l’une de ces mesures immédiatement pour être valorisé. Par le passé, j’ai été critiqué pour avoir souhaité que les protocoles privilégient le réinvestissement plutôt que les rachats. Mais il leur faut un mécanisme permettant d’activer cette captation de valeur à terme, idéalement via un vote de gouvernance ou des critères objectifs. Les promesses floues ne suffisent plus.

Pour les investisseurs avertis, ces fondamentaux sont accessibles pour des milliers de protocoles sur des plateformes comme DefiLlama.

Un aperçu des protocoles leaders par revenus sur 30 jours révèle une tendance nette : les émetteurs de stablecoins et les dérivés dominent, suivis par les launchpads, applications de trading, CDP, wallets, DEX et lending.

Quelques enseignements clés :

- Les stablecoins et les contrats perpétuels sont aujourd’hui les deux segments les plus rentables de la crypto

- Le trading, d’une manière générale, est une activité très lucrative. Selon moi, le revenu du trading est exposé à un risque important si le marché entre dans un bear market prolongé, à moins que les protocoles ne pivotent vers le trading d’actifs du monde réel, à l’image d’Hyperliquid.

- Maîtriser la distribution est aussi crucial que le développement des primitives. Beaucoup d’utilisateurs DeFi auraient parié qu’une application de trading ou un wallet ne deviendrait jamais un leader en revenus, car les utilisateurs pourraient économiser en passant directement par les protocoles. Pourtant, Axiom et Phantom sont très rentables dans la réalité.

Plus largement, il faut retenir que certaines applications crypto génèrent des dizaines de millions de dollars de revenus mensuels. Si votre protocole favori n’en est pas encore là, ce n’est pas rédhibitoire. Construire un produit pour lequel le marché est prêt à payer demande du temps, et je le sais en tant que responsable du chiffre d’affaires chez DefiLlama. Mais une trajectoire vers la rentabilité est indispensable. L’ère de l’expérimentation est terminée.

Cadres d’investissement pour un univers crypto axé sur la valeur

Pour sélectionner les tokens à fort potentiel dans les prochaines années, privilégiez ceux qui répondent à ces critères :

Droits sur les revenus du protocole ou trajectoire claire et transparente vers ces droits

Des revenus et des bénéfices réguliers et en croissance

Des capitalisations de marché alignées sur des multiples raisonnables des revenus passés

Plutôt que de théoriser, citons quelques exemples concrets :

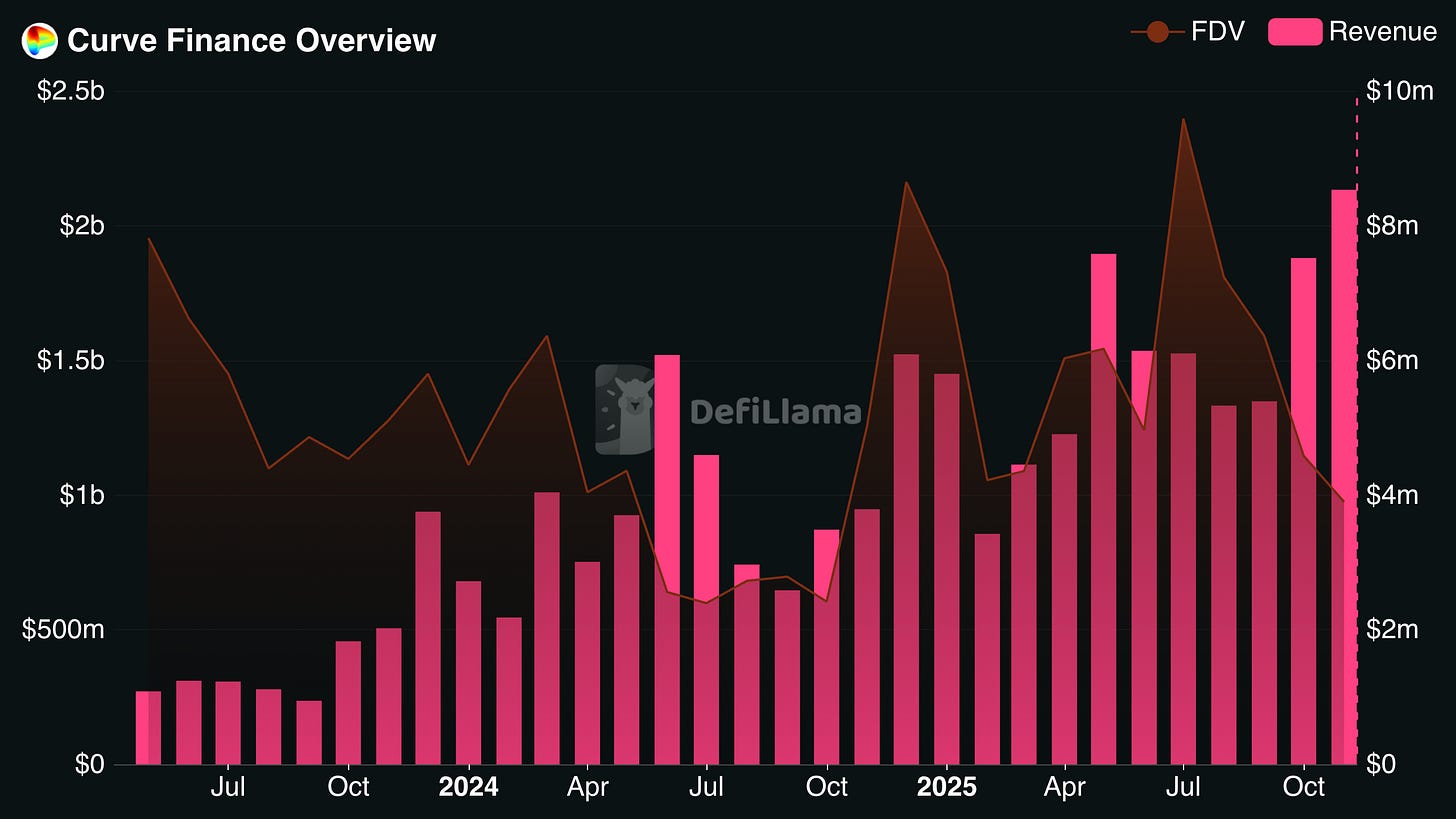

Curve Finance

Curve a affiché une croissance régulière et constante de ses revenus sur les trois dernières années, alors même que la capitalisation entièrement diluée a diminué. Résultat : une capitalisation entièrement diluée inférieure à 8 fois le revenu annualisé du dernier mois. En raison des bribes pour les détenteurs de tokens Curve verrouillés et d’une période de déblocage prolongée, le rendement réel du token est nettement supérieur. Il conviendra de suivre la capacité de Curve à maintenir ses revenus dans les prochains mois.

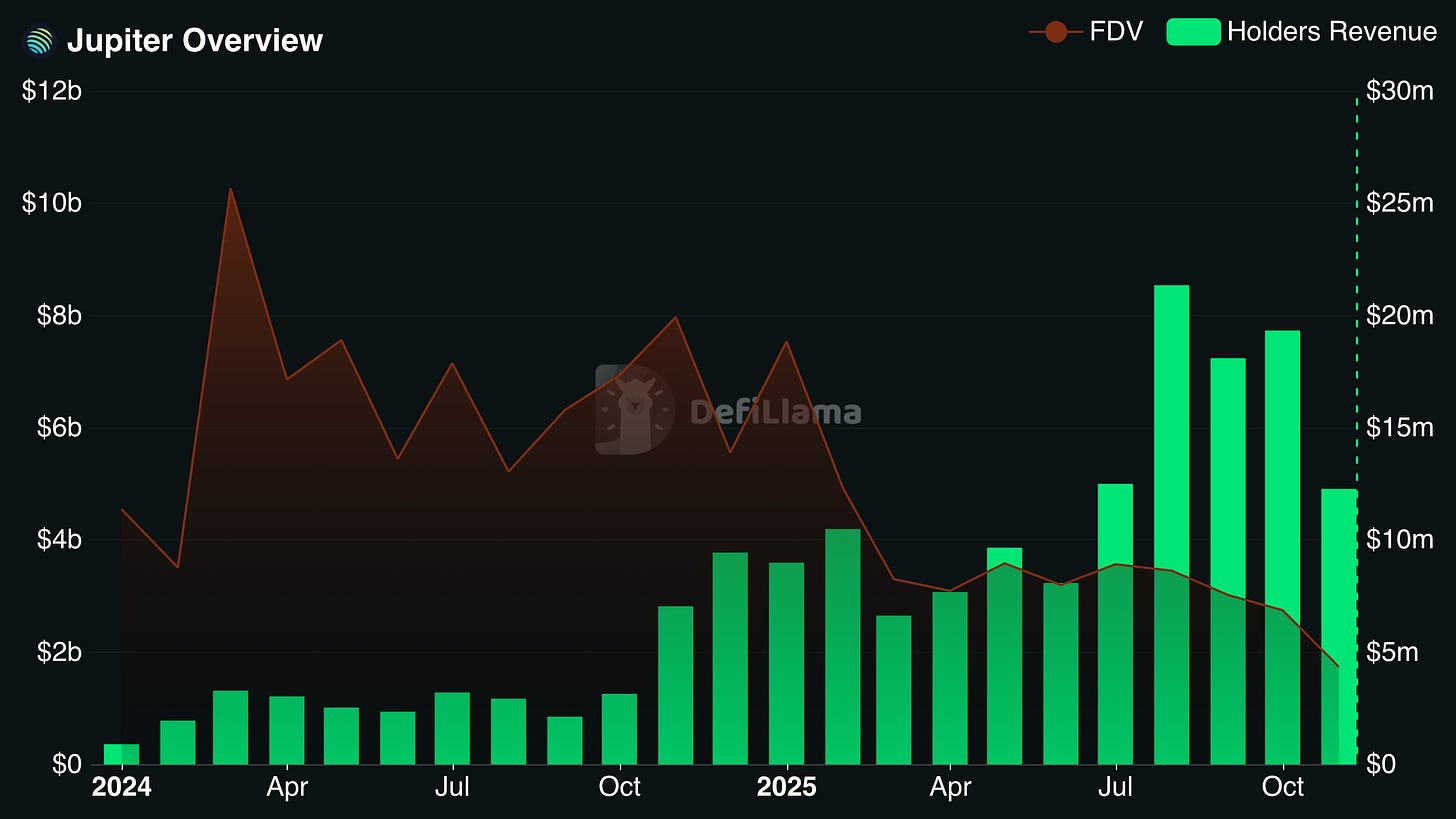

Jupiter

Jupiter s’est imposé comme l’un des grands gagnants de l’essor de l’écosystème Solana. C’est le DEX aggregator et le perp DEX le plus utilisé de la chaîne. Jupiter a aussi mené de nombreuses acquisitions stratégiques, lui permettant d’élargir sa distribution à d’autres marchés onchain. Le revenu annualisé redistribué aux détenteurs de tokens est particulièrement élevé, représentant près de 25 % de la capitalisation en circulation et plus de 10 % de la capitalisation entièrement diluée.

REMARQUE : Je ne détiens aucune position sur ces protocoles et d’autres critères, tels que l’équipe ou la concurrence, sont à considérer avant d’investir.

Parmi les protocoles répondant à ces critères figurent également Hyperliquid, Sky, Aerodrome et Pendle.

Avertissement :

- Cet article est une republication de [Dynamo DeFi]. Tous droits d’auteur réservés à l’auteur original [Patrick Scott | Dynamo DeFi]. Pour toute objection à cette republication, merci de contacter l’équipe Gate Learn, qui traitera la demande dans les meilleurs délais.

- Avertissement : Les opinions exprimées dans cet article n’engagent que leur auteur et ne constituent en aucun cas un conseil en investissement.

- Les traductions de cet article dans d’autres langues sont réalisées par l’équipe Gate Learn. Sauf mention contraire, la reproduction, la distribution ou le plagiat des articles traduits sont interdits.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)