Gate Research:BTCおよびETHは低レンジでの価格停滞が続く中、密集した移動平均ブレイクアウト戦略が構造的なチャンスを捉えている

Gate Research:BTCおよびETHは引き続き弱いレンジ相場が続き、価格は下落基調で反発も持続力に欠けています。ボラティリティの断続的な急上昇から、市場センチメントは依然として脆弱で、主要な価格水準に対して極めて敏感であることがうかがえます。デリバティブ市場では、先行したレバレッジ解消サイクル後も新規資金の本格的な流入は見られず、建玉水準は引き続き低位にとどまっています。清算動向はロングポジションに偏っており、市場の信頼感が十分に回復していないこと、また短期的なレンジ継続や下落リスクが依然として存在することを示しています。クオンツ戦略の観点では、移動平均トレンドブレイクアウトモデルはDOGE、ADA、SOLといった資産で安定したトレンド捕捉力を発揮していますが、急激な一方向相場ではシグナル遅延の影響を受ける可能性があります。マーケット概要

暗号資産市場の資本の動きと構造的な変化を体系的に把握するため、本レポートでは以下5つの主要指標を取り上げます:BitcoinおよびEthereumの価格変動性、ロング/ショート比率(LSR)、先物未決済建玉規模、資金調達率、清算データ。これらの指標は、価格動向、資本のセンチメント、リスク環境を網羅し、市場の取引強度と構造的特性を総合的に示します。以下では、12月9日以降の各指標の最新状況を分析します。

1. Bitcoin・Ethereum価格変動性分析

CoinGeckoのデータによると、12月9日~12月22日の期間、BTC・ETHはボラティリティの高い下落局面を経て弱い回復を見せ、価格の基準は前回高値より明確に低下し、市場全体も慎重なムードが続きました。BTCは一時上昇を試みるもすぐに反落し、持ち合いの乱高下相場に移行。複数回の反発も上値抵抗に阻まれ、トレンド転換には至らず、低水準でのテクニカル修復的なレンジが継続しています。ETHはBTCの動きにほぼ連動しますが、下落傾斜はより急峻です。下落局面で短期サポートを繰り返し割り込み、反発もタイミング・幅ともに鈍く、BTCに比べてパフォーマンスの弱さが目立ちました。【1】【2】【3】

構造面では、両銘柄とも中盤に出来高主導の売りが強まり、低水準で安定した後、横ばいの持ち合いに移行しました。ただし反発幅は限定的で、買い需要の不足が明らかです。ETHは局所安値付近で複数回テクニカル反発を試みるも、全体の弱気トレンドは変わらず、資本再流入も限定的です。BTCは比較的底堅いものの、反発は追随性を欠き、主にショートカバー主導で積極的な買い増しは見られません。

総じて、BTC・ETHは調整後の持ち合いから抜け出せておらず、価格は弱含みから中立的なレンジ推移が続いています。新規資本流入や明確な方向性シグナルがない限り、短期的な上値余地は限定的で、主要抵抗帯を明確に突破しない限り、価格はレンジ内にとどまる展開が予想されます。これが構造的な強気転換の条件です。

図1:直近高値から反落後、BTC・ETHは同時に弱い持ち合いに入り、反発の傾斜は浅く、修正的なレンジ推移が続いています。

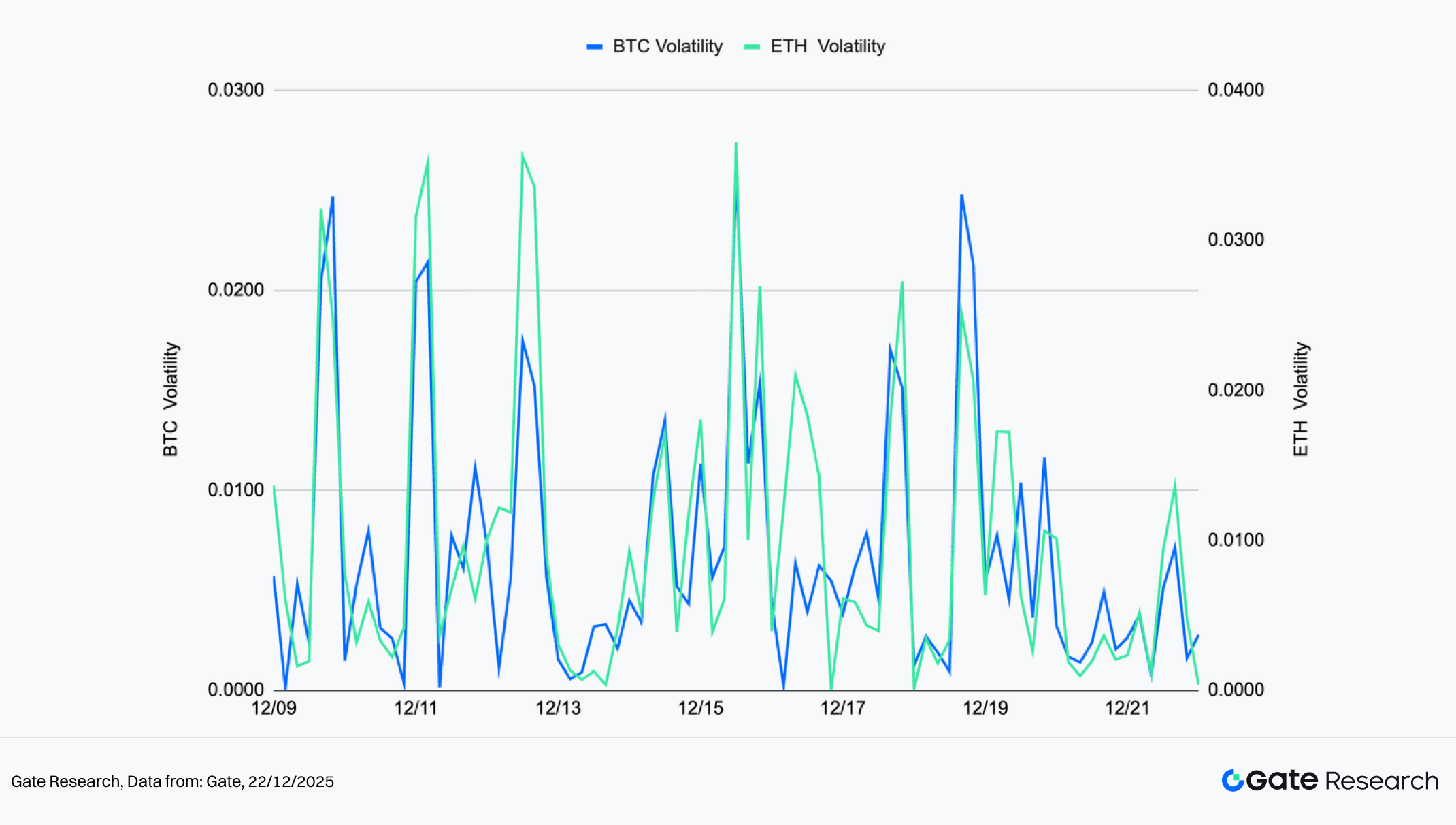

BTC・ETHの短期ボラティリティは高頻度の変動が続き、日中の急激な値動きも複数回発生しています。ただし両者の変動強度には明確な乖離があり、BTCのボラティリティ(左軸)は頻繁に変動しつつも比較的狭いレンジで推移し、価格変動時の市場感情は抑制されています。一方ETHはボラティリティの拡大が目立ち、ピーク値が繰り返し高くなり、短期資本の回転率とセンチメントの敏感さがより強く現れています。

構造的には、ETHのボラティリティ拡大は急落や急反発のタイミングで頻発し、投機的かつ短期取引の割合が高いことが示唆されます。BTCも同時にボラティリティが上昇しますが、より制御された動きで、重要価格帯付近での戦略的ポジショニングが中心となり、感情主導の乱高下は抑制されています。

まとめると、現状の市場環境はボラティリティが活発ながら方向性は不明瞭です。ETHの高ボラティリティは短期リスクと機会が共存することを示し、BTCの抑制されたボラティリティは主要資本の慎重姿勢を反映しています。両銘柄のボラティリティが同時に拡大し、取引量も増加すれば、新たな方向性トレンド開始の強いシグナルとなります。

図2:BTCのボラティリティは比較的抑制されピークも低い一方、ETHは繰り返し拡大し、短期センチメントの敏感さが強調されています。

2. Bitcoin・Ethereumのロング/ショートテイカーサイズ比率(LSR)分析

ロング/ショートテイカーサイズ比率(LSR)は、積極的な買い注文と売り注文の出来高を測定する重要指標で、市場センチメントやトレンドの強さを判断する際に用いられます。LSRが1を超えれば、積極的なロング(買い)がショート(売り)を上回り、強気バイアスを示します。

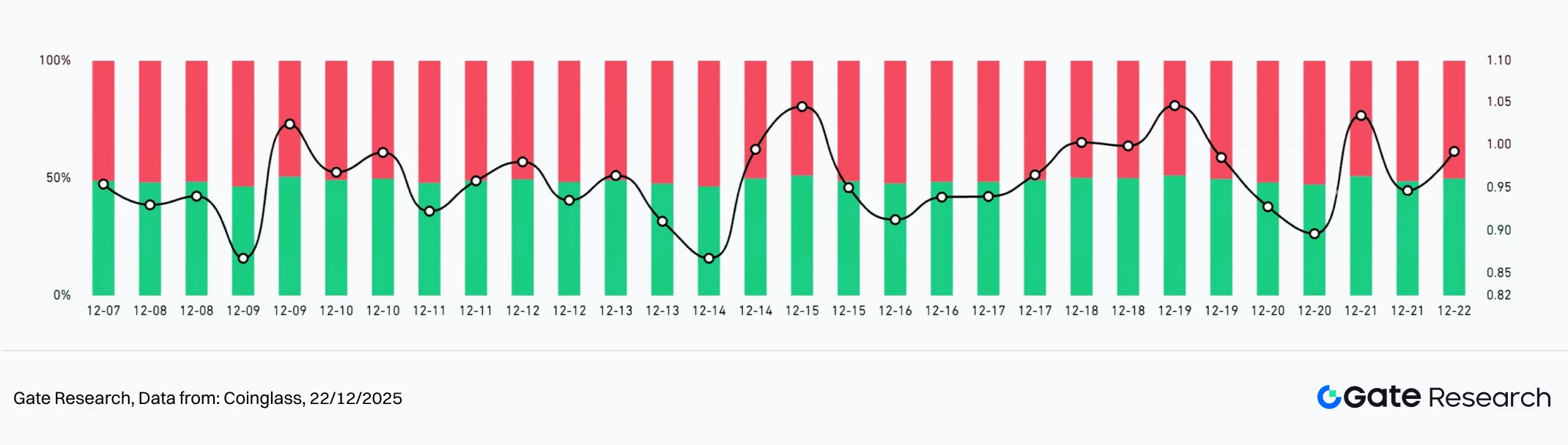

Coinglassによると、12月9日~12月22日、BTC・ETHのLSRは1.0付近で推移し、持続的な方向性偏りは見られませんでした。これは、レバレッジ資本がトレンド追従型のポジショニングよりも、短期取引やレンジ内投機に注力していることを示しています。現在のLSRは、方向性レバレッジの蓄積ではなく、センチメントの頻繁な回転を反映しています。【5】

構造的にはBTCのLSRレンジは0.95~1.05と狭く、主要参加者が慎重姿勢を維持していることが窺えます。ETHはLSRの振幅が大きく、0.90付近まで低下し、1.05付近まで反発する場面が多く、短期レバレッジ資本とセンチメント主導の取引が多く、価格変動への感応度がBTCより高いことが示されています。

総じて、BTC・ETHのLSRはレンジ相場環境におけるセンチメント指標として有効です。LSRが上昇すると短期反発と連動しやすく、下限付近への低下は一時的な安定や局所的な押し目と一致する傾向があります。ただし極端な値が持続しない場合、価格はレンジ内にとどまり、逆張りやレンジ取引が優勢となり、トレンド継続型の戦略は機能しにくい状況です。

図3:BTCのLSRは0.95~1.05付近に固定され、主要資本の慎重姿勢を示しています。

図4:ETHのLSRは大きな変動を示し、短期レバレッジ参加比率と価格変動への感応度がBTCより高いことを示しています。

3. オープンインタレスト分析

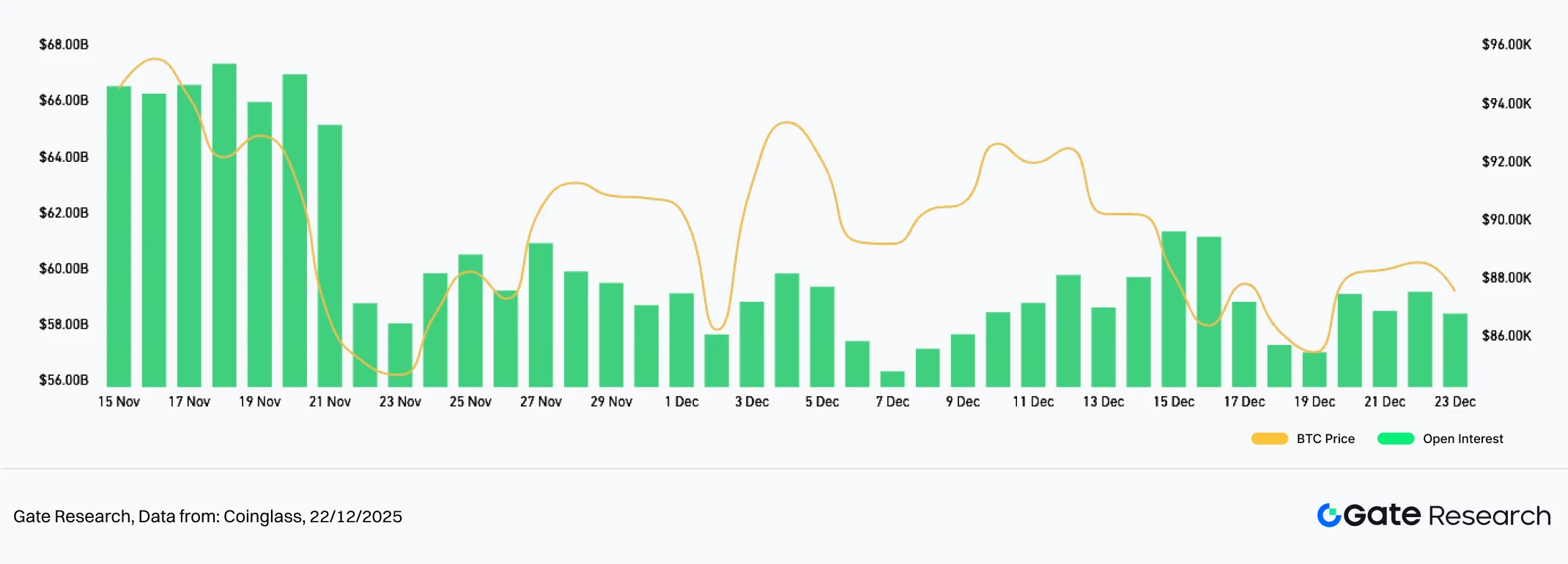

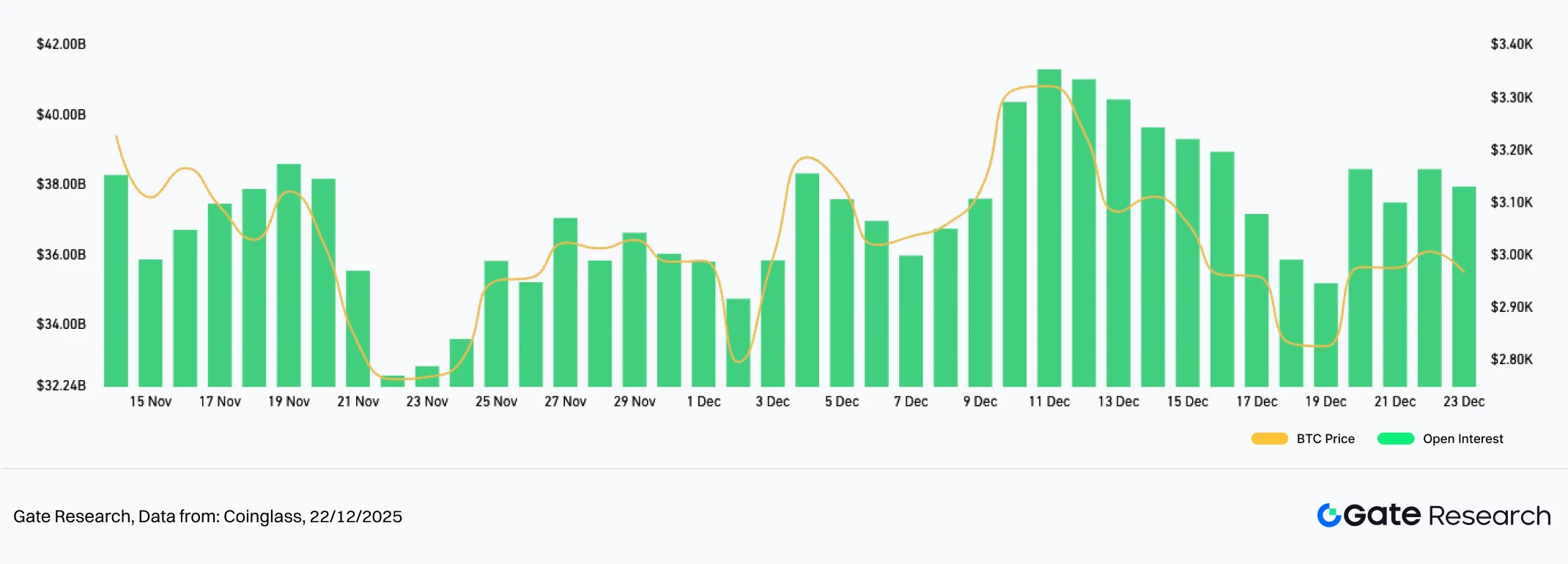

Coinglassによると、過去2週間のBTC・ETHデリバティブのオープンインタレストと価格推移を振り返ると、市場は依然としてデレバレッジ後の持ち合い・回復局面にあります。反発局面でも両銘柄ともオープンインタレストの持続的な拡大は見られず、価格変動は新規資本流入ではなく既存資本によるものが中心です。これはリスク選好の慎重化と、現段階でレバレッジ再拡大への消極性を示しています。【6】

構造的にはBTCのオープンインタレスト変動は比較的安定し、初期の減少後も回復は限定的です。主要参加者は積極的なレバレッジ拡大よりもリスク管理を優先しています。ETHは反発局面でオープンインタレストが一時的に顕著に増加しましたが、すぐに反転し、短期参加比率が高く、ポジションの安定性が不十分で、センチメント主導の動きが強いことが窺えます。

総じて、オープンインタレストの顕著な増加がなく、資金調達率やロングショート比率も方向性を支持しない場合、BTC・ETHはレンジ内推移が続く可能性が高いです。新たなトレンド開始の強いシグナルとなるには、価格上昇とオープンインタレストの持続的拡大、安定したレバレッジ構造の同時確認が必要です。

図5:BTCのオープンインタレストは反落後も限定的な回復にとどまり、主要資本の慎重姿勢を強調しています。

図6:ETHのオープンインタレストは反発局面で一時的に拡大したものの、すぐに縮小し、短期参加の活発さとポジション安定性の不足を示しています。

4. 資金調達率

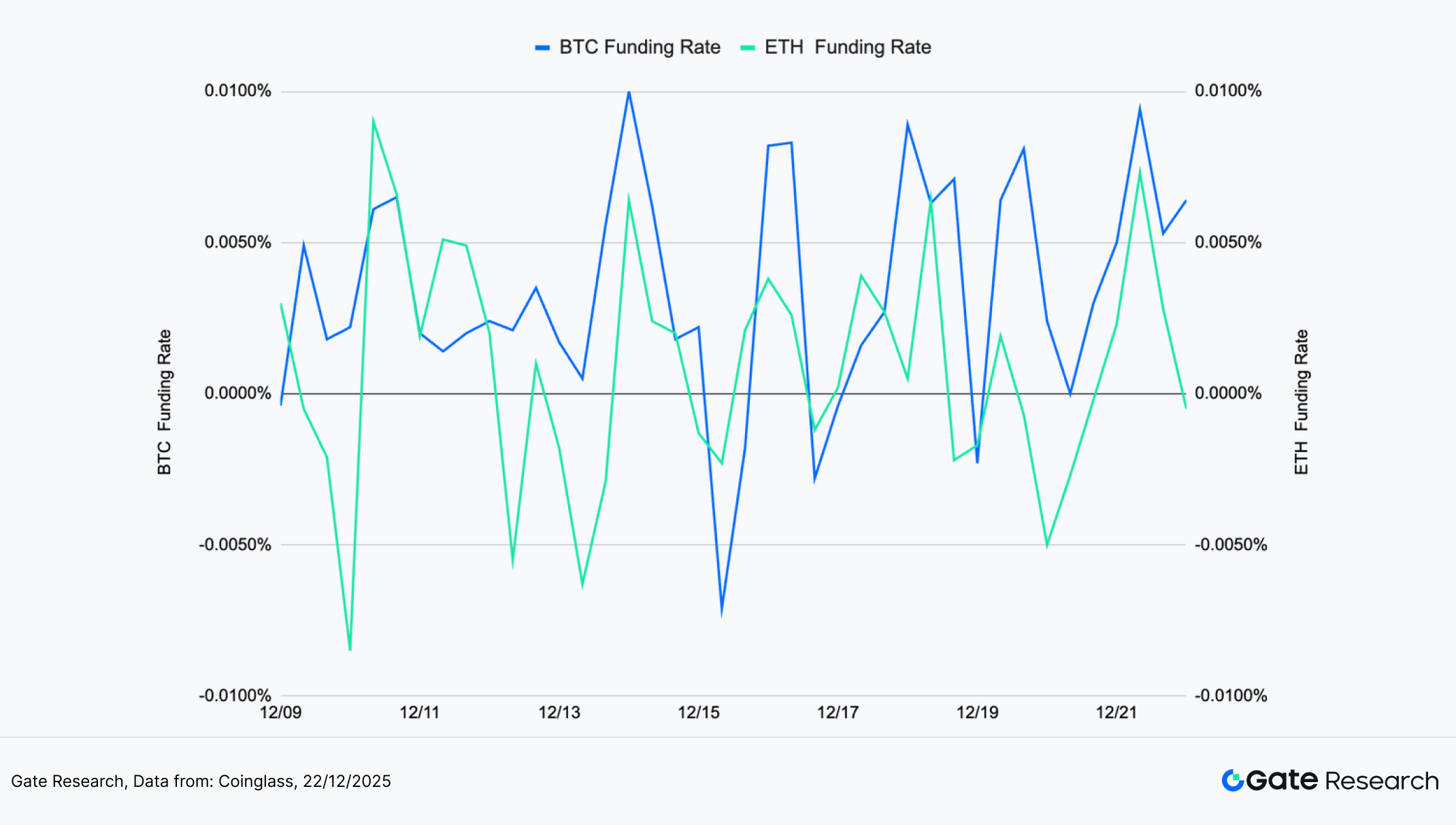

観測期間中、BTC・ETHの資金調達率は高頻度で上下に振れ、ゼロラインを繰り返し跨いで推移しました。これは方向性の合意がなく、ロング・ショートセンチメントが継続的に回転している状況を示しています。BTCの資金調達率はプラス・マイナスを頻繁に切り替え、個々の変動幅も拡大傾向にありました。このパターンは、価格変動・反落時にレバレッジ参加者がポジションを継続的に調整していること、全体のリスク選好が慎重なままであることを反映しています。【7】【8】

ETHの資金調達率もBTCとほぼ同様の軌道を描きますが、短期的な変動はより急激です。修正局面ではETHの資金調達率がマイナスに転じやすく、すぐに中立水準へ戻る傾向があり、短期参加者の回転率と価格変動への感応度が高いことを示しています。BTCと比較すると、ETHは資金調達率の振幅がやや大きく、取引活動の影響がより強く現れています。

まとめると、現状の資金調達率は「非方向性・高速回転」状態であり、短期投機が主導する一方、トレンド追従型資本はまだ持続的な存在感を示していません。資金調達率がプラス圏で安定し、取引量も回復すれば、安定化や反発の可能性を示すより建設的なシグナルとなります。逆に、マイナス値が長期化する場合は、ショートポジションによる下押し圧力再燃リスクに注意が必要です。

図7:BTC・ETHの資金調達率はゼロライン付近で高頻度に振れ、センチメント反転と方向性不明瞭を繰り返しています。

5. 暗号資産清算チャート

Coinglassのデータによれば、直近2週間の清算はロング・ショート両側で高頻度に発生し、一方的な大規模スクイーズは見られません。ほとんどの清算は適度な規模で、特定の取引日にのみ大きなスパイクが見られました。これは、最近の価格変動がトレンド主導の投げ売りではなく、持ち合い環境下のレバレッジ調整によるものと考えられます。【9】

構造的には、ロング清算は複数回の反落局面で拡大し、反発が持続しないことで後発ロングポジションに圧力がかかり、レバレッジロングの安定性不足が浮き彫りとなりました。ショート清算は一時的な反発や急騰時に主に発生しましたが、持続性はなく、ショートポジションは投機的かつ継続的なスクイーズを引き起こすほどの確信はありませんでした。清算全体のリズムは「迅速な放出と即時の後退」が特徴で、レバレッジポジションの調整が頻繁に行われています。

総合すると、現在の清算プロファイルは資金調達率、ロング/ショート比率、オープンインタレストのシグナルと一致しており、市場はデレバレッジ後の回復局面にあります。一方向への大規模かつ連続的な清算が発生しない限り、価格はレンジ内推移が続く可能性が高いです。清算が方向性を持って集中的に発生し、重要価格帯の明確な突破と連動した場合にのみ、新たなトレンド開始の強い確認となります。

図8:清算は概ね適度な規模にとどまり、スパイクも限定的で、最近の価格変動が持ち合い下のレバレッジ調整によるものであることを示しています。

現状の弱含みかつボラティリティの高い環境下では、BTC・ETHは低水準の持ち合いで反発の勢いも限定的です。複数回のボラティリティ急拡大は、重要価格帯への市場の高い感応度と慎重な体制を示しています。ロング/ショート比率、資金調達率、オープンインタレストはいずれも低水準付近で高頻度に変動し、レバレッジ参加者の方向性不明瞭と全体的なリスク選好の低下を示し、デレバレッジ後の回復構造と一致しています。

このような状況では、コアの取引戦略はトレンド転換や構造的なブレイクアウトの精密な特定にシフトします。今後は、持ち合い局面や初期トレンド形成段階における複数移動平均ブレイクアウト戦略のパフォーマンス評価に注目し、レンジノイズのフィルタリング、エントリー・イグジット規律の向上、感情的な意思決定への耐性強化などの有効性を検証します。

定量分析 – 密集移動平均ブレイクアウト戦略

(免責事項:本記事の予測はすべて過去データと市場動向に基づくものであり、情報提供のみを目的としています。投資助言や将来の市場パフォーマンスを保証するものではありません。関連投資を行う際は、リスクを十分に評価し、慎重に判断してください。)

1. 戦略概要

密集移動平均ブレイクアウト戦略は、テクニカル分析によるトレンド識別を組み合わせたモメンタムベースの手法です。本戦略は、複数の短期~中期移動平均線(例:5日、10日、20日)またはそれに相当する時間軸の構成を監視します。これら移動平均が収束し、同方向に動き始める場合、市場は持ち合い局面にあり、方向性ブレイクアウトが近いことを示します。価格が密集した移動平均ゾーンを上抜けた場合は強気シグナル、下抜けた場合は弱気シグナルとなります。

運用の信頼性とリスク管理を高めるため、固定比率の利確・損切り条件を組み込み、価格モメンタムが確認された時点でポジションをシステマティックに管理します。これにより、リターン追求と規律あるリスク制御の両立が可能となります。全体として、短期~中期のトレンドサイクルを対象とし、ルールベース運用を重視する設計です。

2. コアパラメータ設定

3. 戦略ロジック・運用メカニズム

エントリー条件

- 密集移動平均判定

SMA20、SMA60、SMA120、EMA20、EMA60、EMA120の6本の移動平均を算出します。

これら移動平均の最大値と最小値の差(以下、MAレンジ)を計測し、MAレンジが所定の閾値(例:現在価格の1.5%)未満の場合、密集移動平均状態と判定します。

閾値とは、効果やシグナルが認識されるために必要な最小または最大水準を定義する境界値です。

- ブレイクアウト確認

- ロングエントリー:価格が6本移動平均のうち最も高い値を上抜けた場合

- ショートエントリー:価格が6本移動平均のうち最も低い値を下抜けた場合

イグジット条件 — ダイナミック利確・損切り

- ロングポジション

- 損切り:エントリー時点の最安値移動平均を価格が下回った場合

- 利確:エントリー価格と最安値移動平均の差×

報酬対リスク比分だけ価格が上昇した場合

- ショートポジション

- 損切り:エントリー時点の最高値移動平均を価格が上回った場合

- 利確:エントリー価格と最高値移動平均の差×

報酬対リスク比分だけ価格が下落した場合

実践例チャート

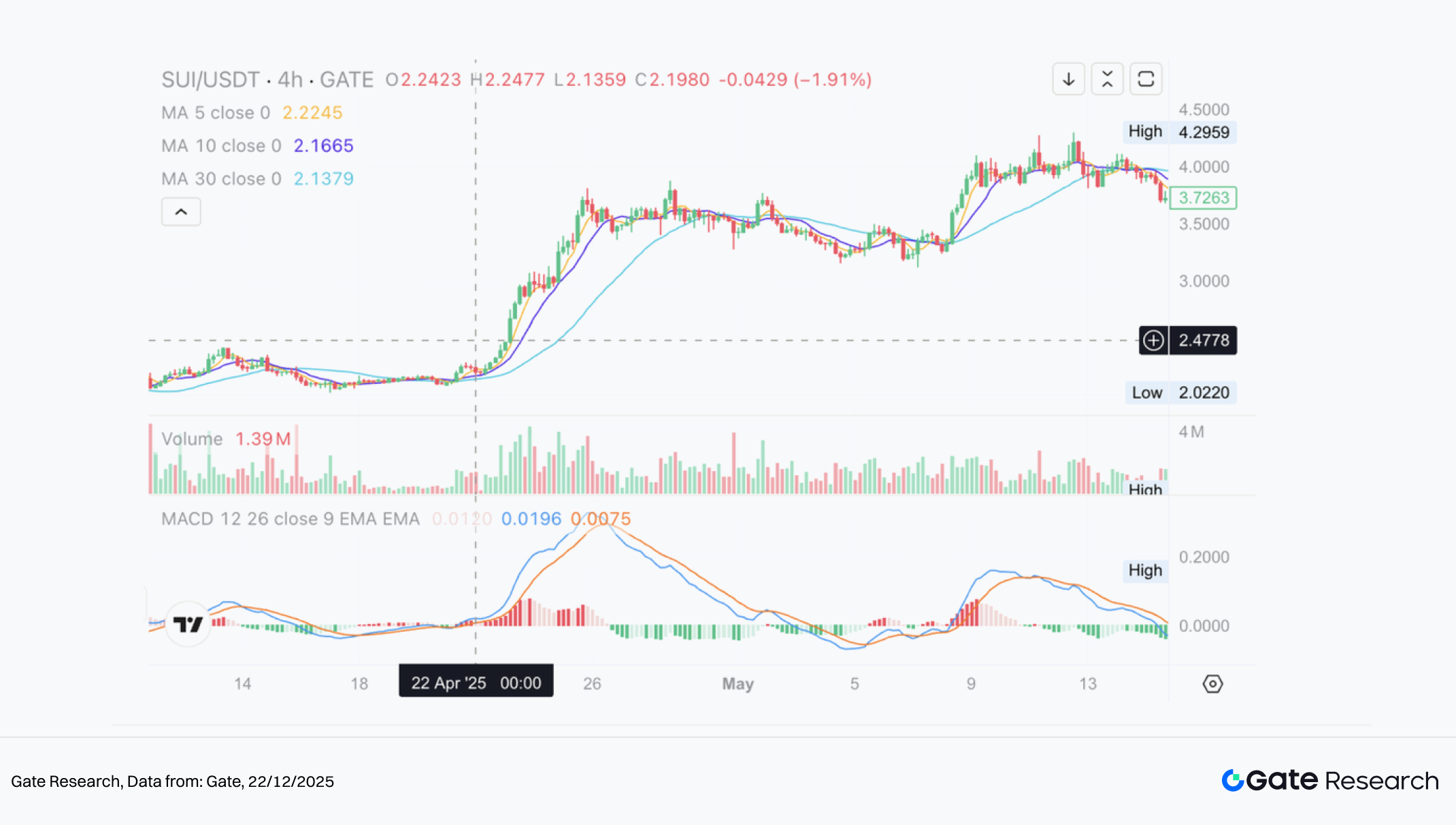

- 取引シグナル発生

下図は、2025年4月22日のSUI/USDT 4時間足チャートにて、移動平均が密集した後、価格が強気ブレイクアウトを確認し、システムがブレイクポイントでロングポジションをエントリーした事例です。これにより、上昇トレンド初動を捉えました。

図9:条件成立時のSUI/USDTエントリー例(2025年4月22日)

- 取引アクション・結果

ダイナミック利確枠組みを用い、所定の報酬対リスク閾値到達時にポジションをイグジットし、上昇初動の主要部分を確保しました。追加上昇分は未獲得となりましたが、戦略規律に従い安定したリスク管理を実現しています。トレーリングストップやトレンド追従型イグジットロジックを組み合わせることで、強いトレンド時の利益拡大も期待できます。

図10:ダイナミック利確によるSUI/USDTイグジット例(2025年4月25日)

上記実践例では、密集移動平均とブレイクアウト条件の両方が揃った際に、戦略のエントリーロジックとダイナミック利確メカニズムが発動する流れを示しました。価格と移動平均の構造的関係を活用することで、トレンド形成の初動を的確に捉え、以降のボラティリティ局面で自動的にイグジットし、主要利益を確保しつつリスクを制御します。本事例は、戦略の運用実現性・規律・安定性・リスク管理効果をライブ市場で検証したものであり、今後のパラメータ最適化やパフォーマンス評価の基盤となります。

4. 実践バックテスト例

バックテストパラメータ構成

最適なパラメータ組み合わせを特定するため、以下の範囲で系統的なグリッドサーチを実施しました:

tp_sl_ratio:3~14(ステップ=1)threshold:1~19.9(ステップ=0.1)

DOGE/USDTの4時間足を例に、過去1年間で23,826通りのパラメータセットを検証しました。累積リターン順に上位5組を選定し、評価指標として年率リターン、シャープレシオ、最大ドローダウン、ROMAD(最大ドローダウン比リターン)を用いて総合的にパフォーマンスを評価しました。

図11:上位5パラメータセットのパフォーマンス比較

戦略ロジック説明

DOGEでは、6本移動平均の最大レンジが2.2%以内に収束し、価格が移動平均クラスタの上限を上抜けた場合、ロングエントリーシグナルが発動します。この構成は、拡大初期のブレイクポイントを素早く捉えることを狙いとしています。ブレイク時点の最も高い移動平均は利確の動的基準となり、リターン獲得と取引管理を強化します。

アクティブ構成は以下の通りです:

percentage_threshold= 2.2(最大MAレンジ制約)tp_sl_ratio= 6(ダイナミック利確比率)short_period= 6、long_period= 14(MA観測期間)

パフォーマンス・結果分析

バックテスト期間2024年10月1日~2025年12月17日において、本パラメータセットは以下の優れた結果を示しました:

- 年率リターン:93.04%

- 最大ドローダウン:10%未満

- ROMAD:9.32

これらの結果は、資本の複利成長能力と下方リスク抑制効果の高さを示しています。上位5組の並行比較でも、本セットがリターンと安定性のバランスに最も優れ、実運用への高い適用性が強調されます。

今後は、動的閾値調整や出来高確認・ボラティリティ体制によるフィルタ追加で、レンジ相場への適応性向上が期待されます。また、マルチアセット・マルチタイムフレームへの拡張も十分可能です。

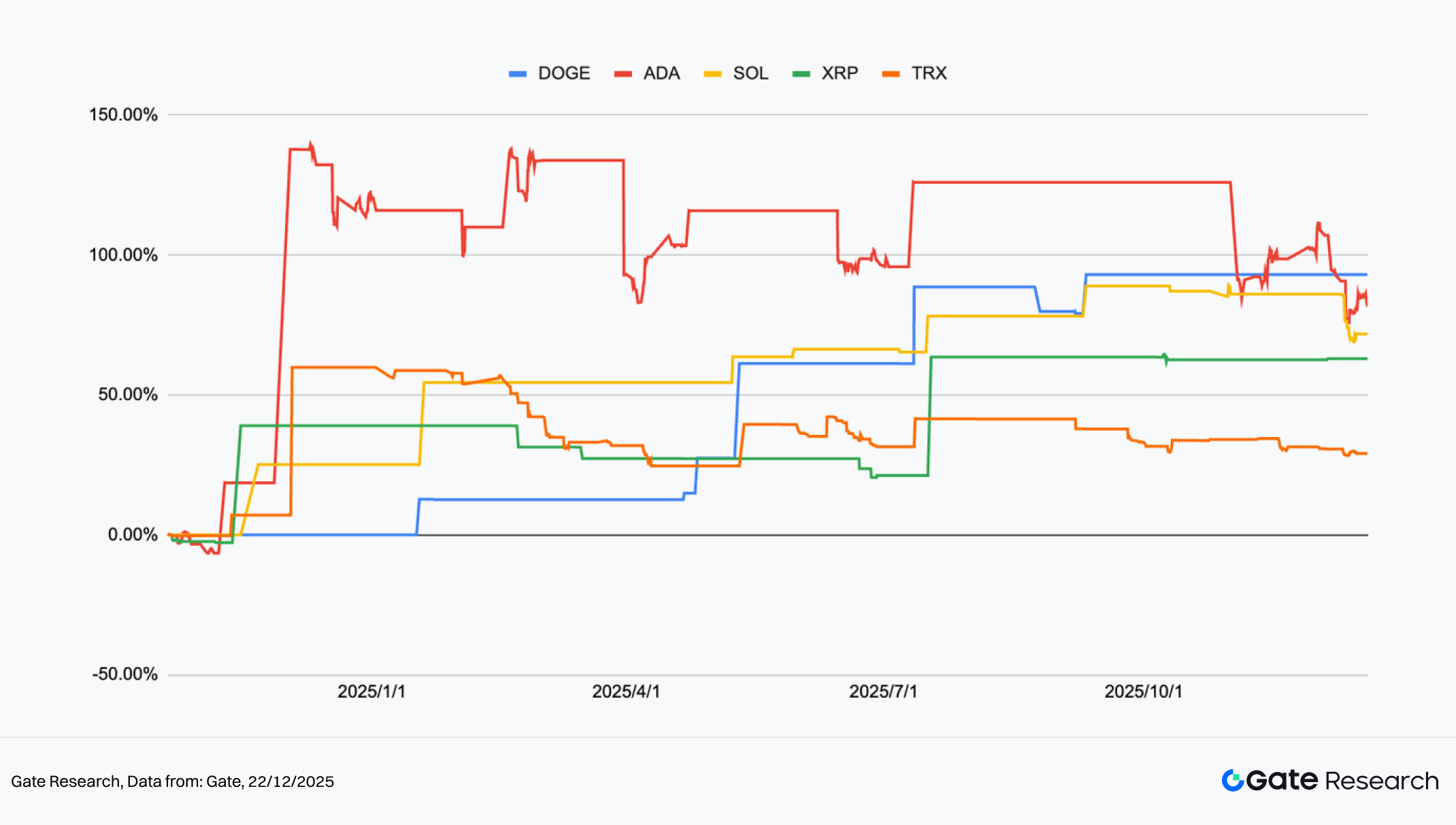

図12:過去1年間の上位5構成の累積リターン比較

5. 戦略総括

密集移動平均トレンド戦略は、短期~中期移動平均の収束後の方向性拡大をエントリートリガーとし、段階的なポジション拡大・ダイナミック利確メカニズムでトレンド確定後にリターンを積み上げます。過去1年間のバックテストでは、DOGE・ADA・SOLは密集移動平均構造後に複数回トレンド開始を示し、累積リターンは階段状に上昇しました。ADA・DOGEは周期的な上昇が100%超となる場面もあり、SOLは安定した上昇を維持し、高ボラティリティおよび中庸トレンド環境の両方で強いトレンド追従力を発揮しました。一方、XRP・TRXはレンジ推移が中心でしたが、トレンド条件成立後は安定したプラスリターンを実現し、ポートフォリオ全体の分散リターン構造に貢献しました。

エクイティカーブの構造的挙動から、戦略は持ち合いやローテーション局面からトレンド転換期に特に高いパフォーマンスを発揮します。密集移動平均は有効なフィルターとなり、モメンタム追随の早期リスクを減らし、押し目局面での利益維持に寄与します。その結果、累積リターンは深いドローダウンからの回復に依存せず、安定的な上昇を描きます。ただし、一方向急騰局面では移動平均確認要件によりエントリーが遅れ、初動の一部を取り損ねるため、ハイベータ資産の極端な上昇時には上値の伸びが限定されます。

長期的なリスク・リターン配分の観点から、本トレンド戦略はポートフォリオ内の攻撃的・リターン強化モジュールとして有用ですが、低ボラティリティ・ドローダウン制御型戦略との組み合わせが全体バランス維持に不可欠です。Gateのクオンツファンド枠組みは、マーケットニュートラル裁定・ヘッジ・資本効率を軸に、市場サイクルを通じて滑らかなエクイティカーブを提供します。トレンド型システムは高いリターンポテンシャルと頻繁なポジション調整・大きなドローダウンリスクを伴いますが、両者を併用することで長期複利成長とポートフォリオ全体のボラティリティ管理を両立できます。

まとめ

2025年12月9日~12月22日、暗号資産市場は調整後の弱い持ち合い局面が続き、参加者・リスク選好ともに低下しました。局所高値から反落後、BTC・ETHはレンジ内で推移し、反発も追随性を欠き、明確なトレンド回復には至りませんでした。短期ボラティリティは重要価格帯で繰り返し急拡大し、センチメントの不安定さと感応度の高さが際立ちました。ロング/ショート比率は1.0付近で推移し、アクティブ資本の方向性確信が乏しく、資金調達率もプラス・マイナスを頻繁に切り替え、短期的なポジション調整と持続的な強気レバレッジの不在を示しています。

デリバティブポジションでは、BTC・ETHのオープンインタレストはデレバレッジ後に十分な再構築ができず、低水準にとどまり、新規レバレッジ資本流入も限定的です。清算プロファイルでは、反落局面でロングポジションが積極的に清算され、ショート清算は控えめで、下方リスクが完全に解消されたわけではないものの、投げ売り局面には至っていません。全体として、市場は調整後持ち合いの後期段階にあり、ポジションローテーションとセンチメント不安定が支配的です。新たな資本流入や出来高・価格の確認がない限り、短期的な価格動向はさらに弱含むか局所的な清算イベントに脆弱な状況が続きます。

現状の弱含み・レンジ環境下でも、移動平均ブレイクアウトトレンド戦略は実運用で有効性を維持しています。バックテストでは、DOGE・ADA・SOLが移動平均の収束から拡大に転じた際、累積リターンが階段状に上昇し、XRP・TRXも低ボラティリティながらブレイクアウト成立時に安定的なプラスパフォーマンスを示し、様々なボラティリティ体制で一貫したトレンド捕捉力を発揮しています。リターン構造は単発の大勝に依存せず、着実な複利成長が特徴です。

一方、急激な一方向相場では、確認要件によるエントリー遅延や浅い押し目での損切り発動により、初動へのエクスポージャーが部分的に限定されます。ボラティリティフィルターや移動平均傾斜検証、出来高確認などを追加することで、初期トレンド認識精度と環境適応性向上が期待できます。Gateのクオンツファンド枠組みは、マーケットニュートラル・ヘッジ戦略を中心にドローダウン制御と滑らかなリターンを重視し、トレンド型システムとの組み合わせで攻撃的リターンと資本保全の両立、長期複利成長を強化します。

参考文献:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Researchは、ブロックチェーン・暗号資産分野の総合リサーチプラットフォームです。テクニカル分析、市場洞察、業界調査、トレンド予測、マクロ経済政策分析など、深い専門コンテンツを提供しています。

免責事項

暗号資産市場への投資は高リスクです。ユーザーは必ず自身で調査し、資産・商品の特性を十分に理解したうえで投資判断を行ってください。Gateは、これら判断による損失や損害について一切責任を負いません。

関連記事

定量的戦略取引について知っておくべきことすべて

現物グリッド取引 ユーザーガイド(基本版)

2024年の日本のWeb3市場:政府の政策、企業のトレンド、そして2025年の展望

APIを使用して量的取引を開始する方法

暗号資産先物取引におけるリスク管理の方法