トークンの審判の日とDeFiのStonkification

仮想通貨にとって「転換点」がやってきました。

この5年間、トークンは「ファンダメンタルズを大きく上回る投機的需要」という状況を享受してきました。端的に言えば、過大評価が続いていたのです。

その理由は明白です。仮想通貨業界には、ファンダメンタルズが優れた流動性資産がほとんど存在しませんでした。そのため、投資家は実質的に投資可能な資産、つまりBitcoinやアルトコインに資金を振り向けるしかなかったのです。さらに、「Bitcoinによって巨額の利益を得た」という話を聞いた個人投資家が、同じようなリターンを求めて新興の小規模コインに資金を投じる動きも加わりました。

こうして、実際にファンダメンタルズが堅実なアルトコインの供給をはるかに上回る需要が生まれました。

一次的な現象としては、市場心理が低迷したときに何でも買えば、数年後には驚異的なリターンを得られる状況が続きました。

二次的には、業界の多くのビジネスモデルは、実際の収益源ではなく自社トークンの販売に依存していました。

過去2年間で、アルトコイン市場に壊滅的な影響を与えた主な出来事が3つあります:

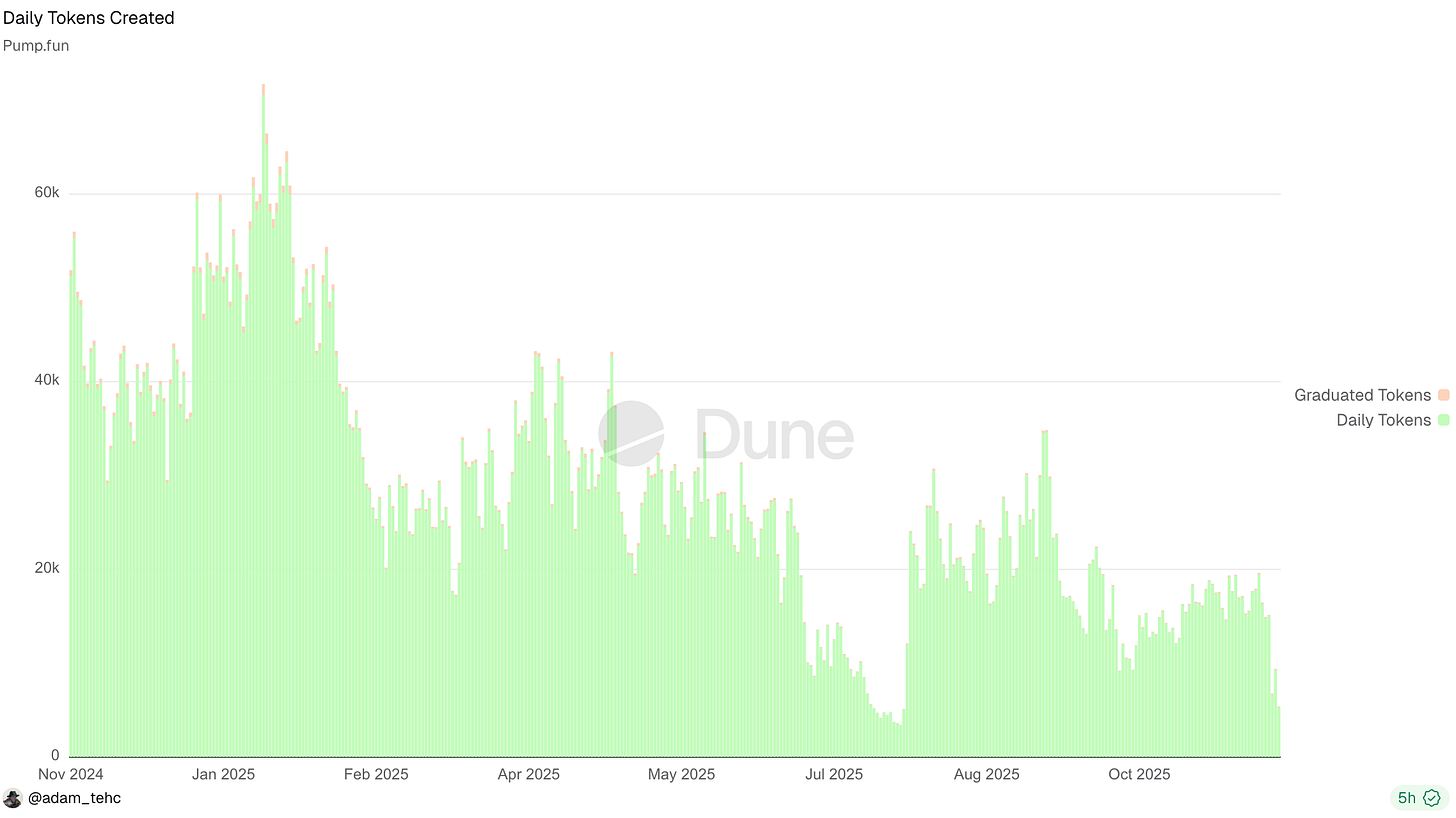

1 Pump fun(プンプファン)やその他のローンチパッドが新規トークンのローンチをコモディティ化し、数百万の資産に注意が分散。これにより、通常であれば上位数千トークンに集まる資金が分散し、Bitcoinの半減期による典型的なウェルスエフェクトも妨げられました。

2.今年初めには、Pump上で1日に50,000以上のトークンがローンチされた日もありました

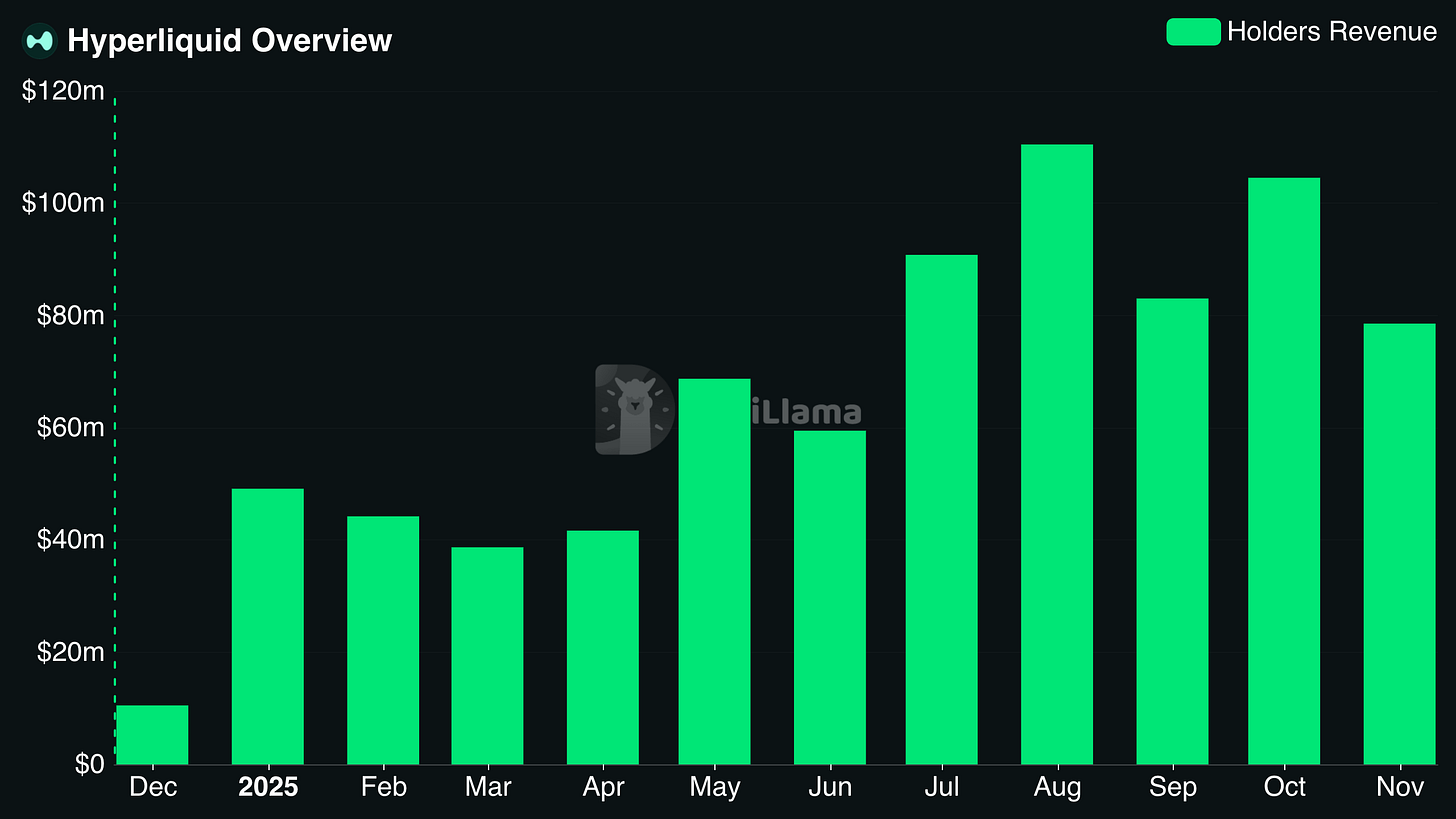

3.一部の暗号資産は実際のファンダメンタルズを獲得しました。これにはHYPEのようなトークンやCRCLのような新規IPOも含まれます。ファンダメンタルズに裏付けられた資産が存在することで、ホワイトペーパーのみを根拠に投資するのは難しくなりました。

4.Hyperliquidのホルダー収益は月間で1億ドルを超えることが常態化

5.テック株が仮想通貨より好成績を収めました。AI、ロボティクス、バイオテクノロジー、量子コンピューティング関連など、多くの株式が仮想通貨市場を上回っています。個人投資家は、「実体ある」企業がより良いリターンを、しかもより低リスクで提供しているなら、なぜアルトコインに資金を投じるのか疑問に思うはずです。NASDAQでさえ、年初来でBitcoinやアルトコインを上回っています。

こうした流れの結果、パフォーマンスの低いアルトコインが乱立し、資金が枯渇する中で開発チーム同士が競争し、経験豊富な仮想通貨投資家も新たな市場環境でどう投資すべきか迷走しています。

最終的に、トークンはビジネスへの持分を提供するか、無価値かのどちらかです。ただ存在するだけで価値が生じるような魔法の仕組みではありません。

トークンを不可解なものと見なすのをやめ、ビジネスの将来キャッシュフローを表す資産として扱えば、状況はより明確になります。

「でもDynamo」と反論したくなるかもしれません。「一部のトークンは将来キャッシュフローの権利を与えない。ユーティリティトークンもあるし、トークンと株式の両方を持つプロトコルもある」と。しかし、それは誤りです。それらのトークンも将来キャッシュフローを表しています。ただ、そのキャッシュフローが$0であるだけです。

結局のところ、トークンはビジネスへの持分を提供するか、無価値かのいずれかです。ただ存在するだけ、あるいは「コミュニティ」という名目だけで価値が生まれるものではありません。なお、BTCのようなネットワークコインはコモディティ的な性質を持つため、ここではプロトコルトークンを対象としています。

今後、本質的な価値を持つDeFiトークンは、(1)プロトコル収益への請求権があり、(2)その収益が十分に魅力的なバリュープロポジションとなるものだけになるでしょう。

個人投資家は当面、仮想通貨から撤退

個人投資家は、今後しばらく大半のトークンから離れるでしょう。

上述した理由に加え、多くの人が「もう損はしたくない」と感じていることも大きな要因です:

トークンは実現しない約束で過度に膨張した

ミームコインローンチパッドによりトークン数が過剰になった

収奪的なトークンエコノミクスと、業界が粗悪なプロジェクトを容認してきたことで、損失が前提であると個人投資家が認識している

この結果、かつて仮想通貨を購入していた人々は、スポーツベッティングや予測市場、株式オプションなど、他の手段で投機的欲求を満たすようになりました。これらが良い選択肢とは限りませんが、大半のアルトコイン購入も同様です。

そして、彼らを責められるでしょうか?

主要なKOL(キーオピニオンリーダー)が「違法行為が容認されている」と発言し、実際にその被害者になりたくないと人々が思うのは当然です。

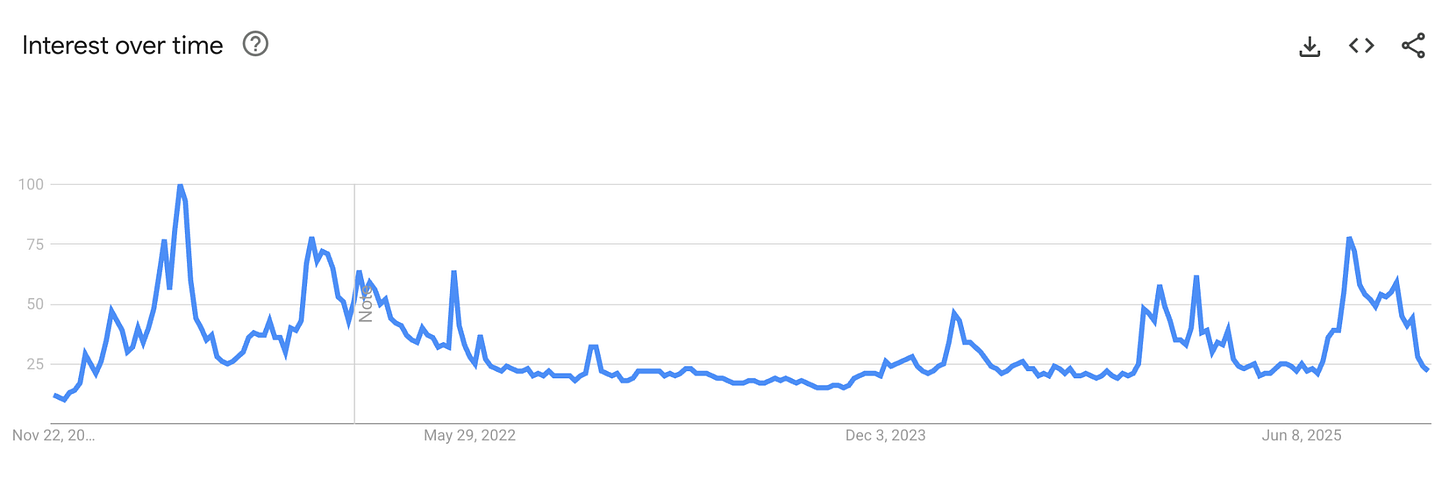

このような仮想通貨への無関心は、業界への関心度にも現れています。今年の熱狂は、ファンダメンタルズが過去最高で規制リスクも過去最低だったにもかかわらず、2021年のピークには及びませんでした。

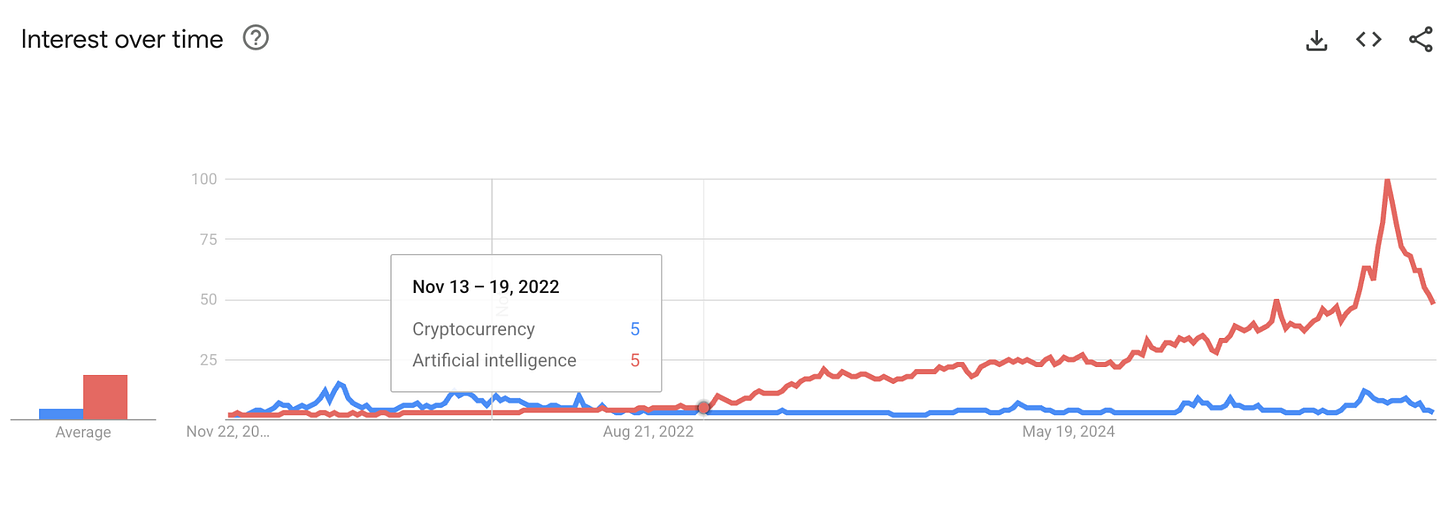

また、ChatGPTとその後のAIブームが、「本当のキラー製品」とは何かを新世代に示したことで、仮想通貨への熱意をさらに冷ましたとも言えるでしょう。10年にわたり、熱心な支持者が仮想通貨は「新たなドットコム時代」だと主張してきましたが、AIが日々目に見えて世界を変えている現状では、説得力が薄れています。

検索エンジンでの仮想通貨とAIへの関心を比較すると、Googleで仮想通貨の関心がAIを上回った最後の時期はFTX崩壊時でした:

個人投資家が再び市場に戻る可能性はあるのでしょうか?

答えはイエスです。

現時点でも予測市場には戻りつつありますが、購入しているのは政府閉鎖がいつ終わるかのバイナリーオプションであり、アルトコインではありません。再びアルトコインを大量に購入してもらうには、「自分にも勝算がある」と感じさせる必要があるでしょう。

すべてのトークン価値はプロトコル収益に由来

投機による終わりなき買い手の流入が期待できない世界では、トークンは実質的な価値で勝負しなければなりません。

5年にわたる試行錯誤の結果、トークン価値の本質的な蓄積手段は「プロトコル収益(過去・現在・将来)への請求権」に集約されることが明らかになりました。

実質的な価値の蓄積形態は、すべてプロトコル収益または資産への請求権に帰結します:

- 配当

- 自社株買い

- 手数料バーン

- トレジャリー(資金管理)

ただし、価値を持つためにプロトコルが現時点でこれらを実施する必要はありません。筆者は「信頼できるプロトコルには自社株買いではなく再投資してほしい」と発言し批判されたことがありますが、将来的にガバナンス投票や明確な基準により価値蓄積を開始できる仕組みが必要です。曖昧な約束ではもはや不十分です。

幸い、経験豊富な投資家にとっては、DefiLlamaなどのプラットフォームでこうしたファンダメンタルズを数千のプロトコルについて簡単に確認できます。

30日間の収益で上位プロトコルを見ると、ステーブルコイン発行者とデリバティブが圧倒的で、ローンチパッド、トレーディングアプリ、CDP、ウォレット、DEX、レンディングも上位に入っています。

ここから得られる主なポイントは以下の通りです:

- ステーブルコインとパーペチュアル(無期限契約)は、現在の仮想通貨業界で最も収益性の高いビジネスである

- より広義には、トレーディングは非常に収益性の高い分野です。市場が長期のベア相場に入ると、トレーディング関連の収益リスクは大きくなりますが、HyperliquidのようにRWAトレーディングへ転換できれば別です。

- プロトコルの構築だけでなく、流通のコントロールも同等に重要です。熱心なDeFiユーザーの中には「トレーディングアプリやウォレットがトップ収益源になることはない」と強く主張する人もいましたが、現実にはAxiomやPhantomが大きな利益を上げています。

要点として、一部の仮想通貨アプリは月に数千万ドル単位の収益を生み出しています。注目するプロトコルがまだそこに到達していなくても問題ありません。筆者はDefiLlamaで収益を担当しているので、市場が対価を払うプロダクトを作るには時間がかかることをよく知っています。しかし、収益化への道筋は不可欠です。試行的な段階は終了しました。

価値重視型仮想通貨投資のフレームワーク

今後数年で投資先となるトークンを選ぶ際、好成績を上げるものは以下の条件を満たします:

プロトコル収益への請求権、またはそれに至る明確かつ透明な道筋があること

収益と利益が一貫して増加していること

時価総額が過去の収益に対して妥当な倍率であること

理屈を並べるより、具体例をいくつか挙げます:

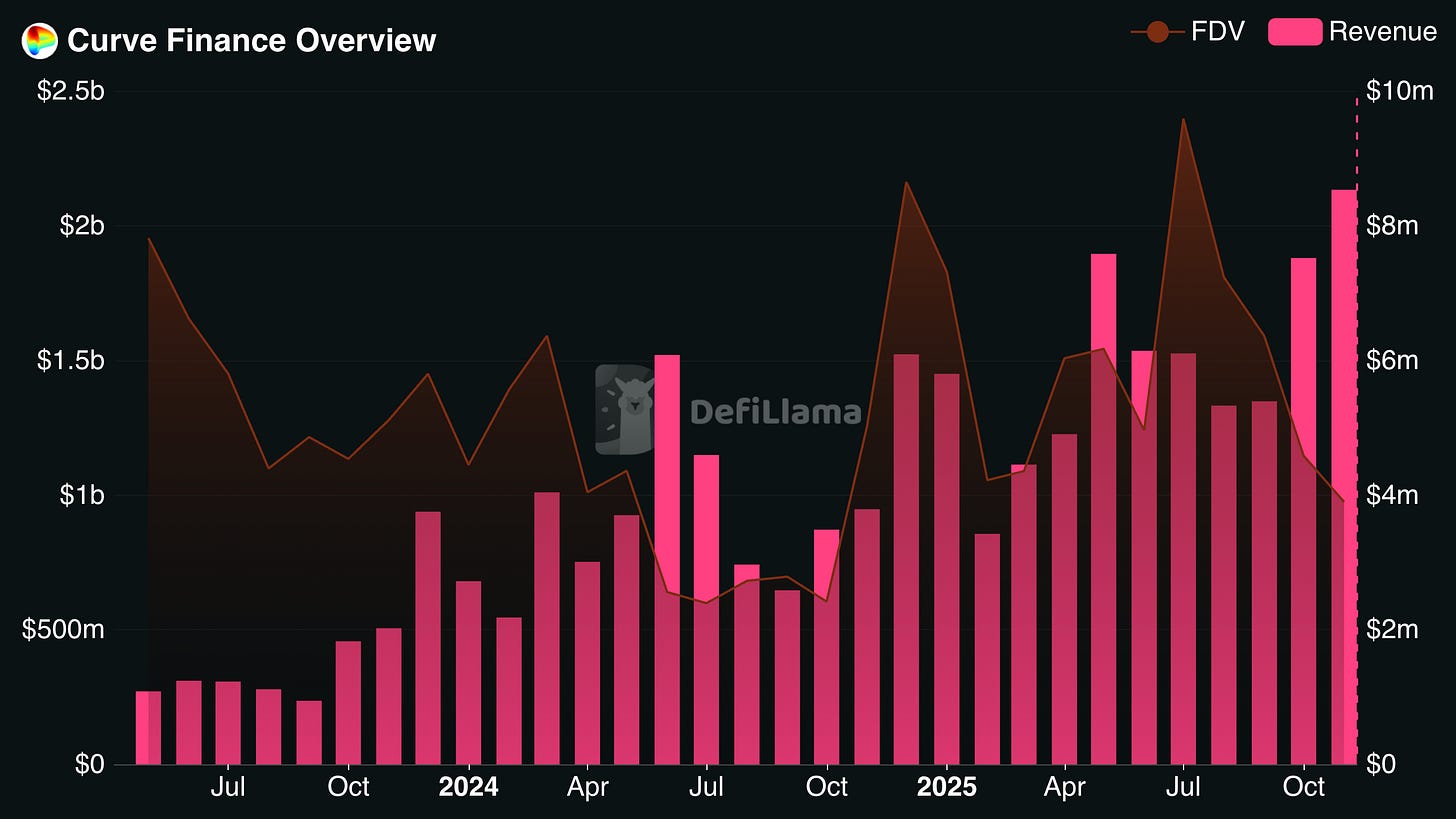

Curve Finance

Curveは過去3年にわたり、FDV(Fully Diluted Valuation)が下落する中でも、着実な収益成長を維持しています。その結果、直近1か月の年換算収益に対するFDV倍率は8倍未満です。ロック済みCurveステーカーへの賄賂やトークンリリース期間の長さにより、実際のトークン利回りはさらに高くなっています。今後もCurveが収益を維持できるか注視しましょう。

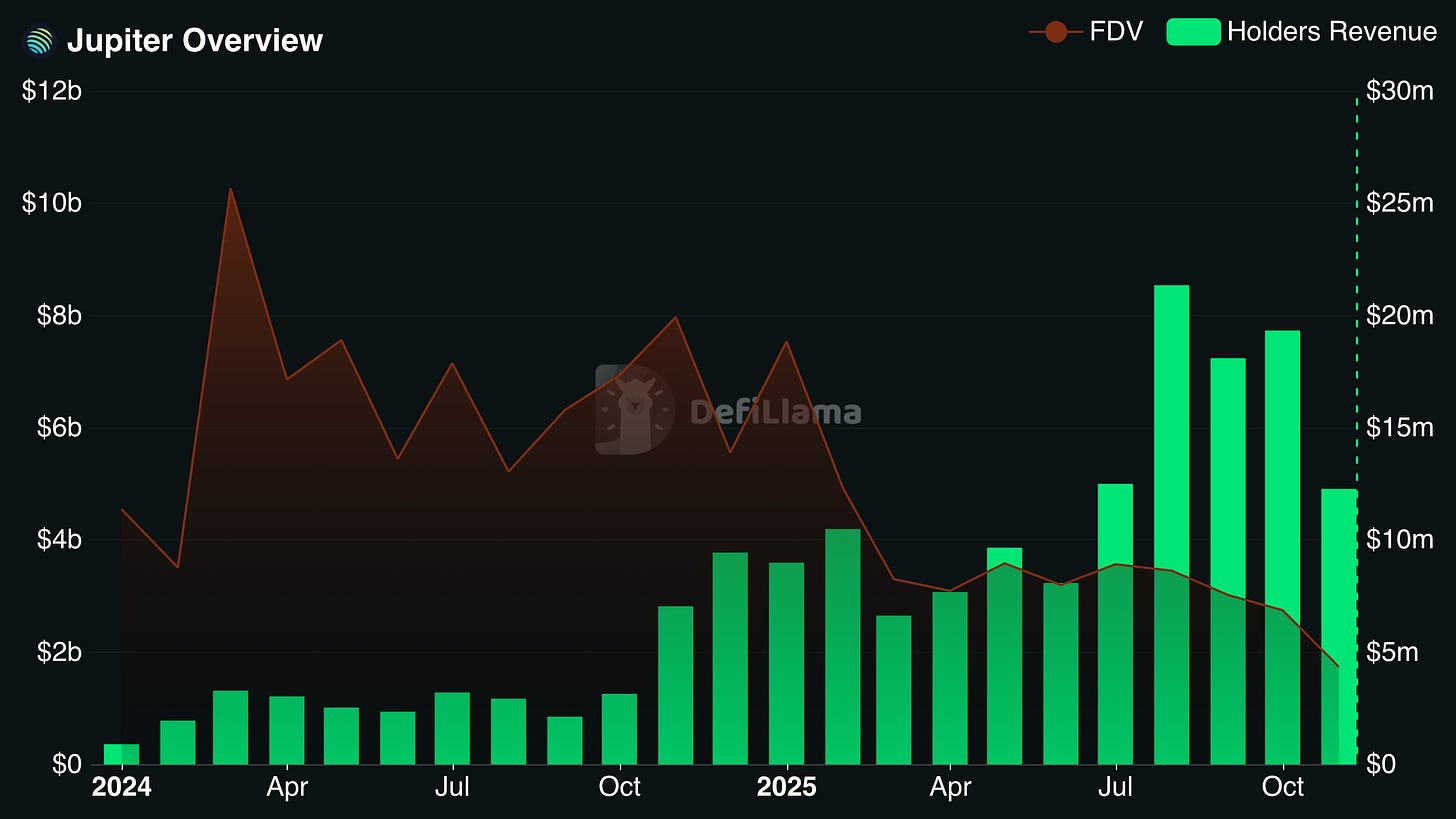

Jupiter

JupiterはSolanaエコシステムの拡大に伴い主要な受益者となりました。同チェーンで最も利用されるDEXアグリゲーターかつパーペチュアルDEXであり、複数の戦略的買収を通じて他のオンチェーン市場にも進出しています。トークンホルダーへの年換算収益は流通時価総額の約25%、FDVの10%超と非常に高い水準です。

※当該プロトコルへの投資は行っていません。他にも投資判断にはチームや競争環境など考慮すべき点があります。

この条件を満たすプロトコルとしては、Hyperliquid、Sky、Aerodrome、Pendleなども挙げられます。

免責事項:

- 本記事はDynamo DeFiより転載しています。著作権はすべて原著者Patrick Scott | Dynamo DeFiに帰属します。転載にご異議がある場合は、Gate Learnチームまでご連絡ください。速やかに対応いたします。

- 免責事項:本記事の見解・意見はすべて著者個人のものであり、投資助言を構成するものではありません。

- 本記事の他言語翻訳はGate Learnチームが行っています。特段の記載がない限り、翻訳記事の無断転載・配布・盗用を禁じます。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

分散型台帳技術(DLT)とは何ですか?