Топ-12 переможців криптовалют 2025 року: хто цього року обрав правильно?

Якщо 2024 рік став роком відродження криптовалют, то 2025 рік ознаменувався тим, що для інфраструктури галузі нарешті було отримано дозвільні документи.

Цього року індустрія, що розвивається, розпочала січень з обережним оптимізмом, а завершила грудень уже з федеральними законами.

У результаті наратив остаточно змінився: від сприйняття «крипто як казино» до «крипто як інфраструктура ринку капіталу».

У цей період обсяги перейшли на блокчейн, політика увійшла до Білого дому, а великі керуючі активами подолали свої вагання. Найяскравішим прикладом цього стала Vanguard, яка на початку місяця дозволила торгівлю крипто-ETF на своїй платформі.

Однак у рік рекордних потоків і законодавчих перемог не всі отримали однакову вигоду.

Переможцями 2025 року стали не лише ті активи, що зросли в ціні. Це протоколи, люди й продукти, які фундаментально закріпили свою роль у майбутньому фінансів.

За результатами аналізу CryptoSlate, ось 12 беззаперечних переможців року та причини їхньої значущості:

1. Сполучені Штати Америки та адміністрація Трампа

Обговорювати крипторинок 2025 року неможливо без визнання масштабу розвороту США. Протягом багатьох років галузь працювала з одним поглядом на вихід, орієнтуючись на Дубай чи Сінгапур.

У 2025 році США рішуче зачинили ці двері та залишили всіх усередині — з ентузіазмом. Перемога належить як самій юрисдикції, так і лідеру на вершині.

Адміністрація 47-го президента реалізувала найбільш бажані пункти індустрії менш ніж за 12 місяців, фактично повернувши економіку цифрових активів до країни.

Кілька виконавчих указів на підтримку цифрових активів задали тон, проте стратегічні перемоги були тактичними.

Підписання закону GENIUS 18 липня вперше дало федеральне визначення стейблкоїнів, а виконавчий указ про «Стратегічний біткоїн-резерв» у березні сигналізував суверенним фондам світу про статус цифрових активів як питання національної безпеки.

Важливо, що адміністрація ініціювала зміну керівництва в SEC і CFTC, розвіявши туман «регулювання через правозастосування».

По суті, дії Трампа задали курс на те, щоб зробити США «крипто-столицею світу».

- Прогноз на 2026 рік: гегемонія США. Очікуємо, що США агресивно експортуватимуть нові стандарти. Виконавчий указ від 1 січня також прямо забороняє CBDC, тому простір відкрито для інновацій приватного сектору: долар залишиться цифровим, але його випускатимуть Tether, Circle і банки, а не ФРС.

2. Американські спотові ETF (IBIT, разом із групою Ethereum, Solana та XRP)

Головний інструмент для інституційного доступу не лише витримав свій другий рік, а й процвітав попри слабку динаміку BTC.

Це підтверджує BlackRock iShares Bitcoin Trust (IBIT), який увійшов до десятки лідерів американських ETF за притоком коштів, обігнавши такі традиційні фонди, як Invesco QQQ Trust і SPDR Gold Trust (GLD).

Сукупний чистий приплив IBIT (Джерело: SoSo Value)

Окрім флагманського цифрового активу, спотові ETF на Ethereum закріпилися як основний шлюз для керуючих статками, зробивши дискусію «not your keys, not your coins» неактуальною для інституційної аудиторії.

Ключовий момент настав у вересні, коли SEC схвалила уніфіковані стандарти лістингу. Це технічне, але важливе рішення значно спростило запуск нових продуктів, скасувавши потребу у подачі 19b-4 для кожного нового тікера.

У результаті ринок отримав хвилю нових продуктів, орієнтованих на інші цифрові активи, зокрема Solana та XRP, які також показали сильні результати цього року.

- Прогноз на 2026 рік: після відкриття доступу Vanguard 1 грудня очікується наплив кошикових та covered-call продуктів. Поглиблення ринку опціонів має зменшити реалізовану волатильність, зробивши клас активів привабливим для консервативних пенсійних фондів.

3. Solana (SOL)

У 2025 році Solana остаточно позбулася репутації «бета» — наратив «швидко, але зламно» більше неактуальний.

Водночас Solana здійснила найскладніший розворот року, перейшовши від «казино мемкоїнів» до «шару ліквідності» світового ринку.

Підтримуючи культурне лідерство, CoinGecko відзначає, що Solana вдруге поспіль стала найпопулярнішою блокчейн-екосистемою у світі у 2025 році.

Мережа вже не зводиться до спекулятивних токенів; тут тепер сконцентрований ефективний капітал.

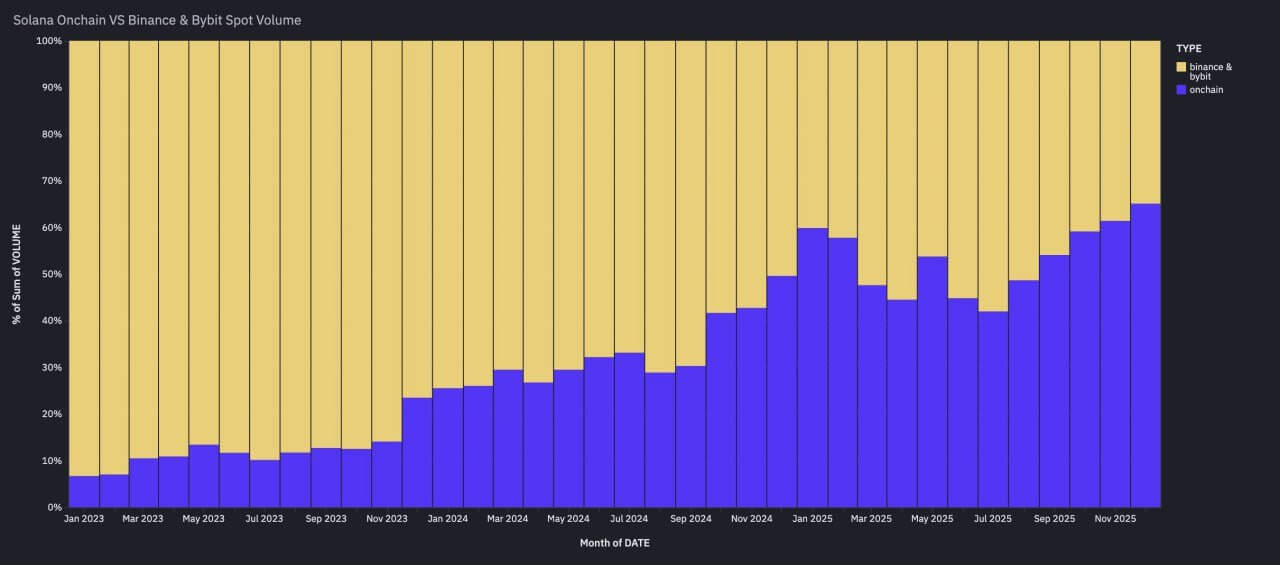

Обсяг на Solana перевищує спотові обсяги Binance і Bybit (Джерело: Artemis)

Solana чітко позиціонує себе як основний майданчик для операцій, чутливих до швидкості виконання. Вона вже не просто конкурує з Ethereum — вона конкурує з Nasdaq.

- Прогноз на 2026 рік: ця зміна обсягів свідчить про структурний зсув. Формування ціни відбувається на блокчейні, а не на централізованих біржах. Solana входить у 2026 рік уже не як «бета»-мережа, а як основний майданчик для високочастотної торгівлі, номінованої в стейблкоїнах.

4. Ethereum Layer-2 Base

Якщо Solana перемогла завдяки швидкості, то Layer-2-мережа Base від Coinbase — завдяки розподіленню.

Завдяки величезній клієнтській базі американської біржі Base став стандартом для споживчих застосунків і експериментів зі стейблкоїнами.

Base довів, що у 2025 році розподілення важливіше за нову криптографію. Це стартовий майданчик для «звичайного» крипто — фінтех-додатків, які використовують крипто-інфраструктуру на бекенді, про що користувач навіть не здогадується. Це міст між хаотичним блокчейн-світом і регульованою безпекою Coinbase.

- Прогноз на 2026 рік: очікуємо зростання «wallet-native commerce». Base стане рушієм експансії Coinbase у сферу мерчант-платежів наступного року.

5. Ripple та XRP

Після багатьох років юридичної невизначеності 2025 рік став роком, коли Ripple і XRP нарешті здобули свободу.

Багаторічна боротьба компанії з SEC завершилася остаточним рішенням, що відкрило шлях для інституційного впровадження.

У результаті наратив XRP миттєво змінився з «ризику судових процесів» на «двигун ліквідності», що підштовхнуло його ціну вгору і відкрило шлях до запуску перших спотових ETF на XRP у листопаді.

Щоденний потік XRP ETF (Джерело: SoSo Value)

Паралельно компанія Ripple активно скуповувала інфраструктуру традиційних фінансів.

Ripple інвестувала понад $4 млрд у стратегічні придбання лише цього року, зокрема у prime-брокера Hidden Road, компанію з управління казначейством GTreasury і провайдера стейблкоїн-інфраструктури Rail.

Ці кроки фактично перетворили Ripple з «платіжної компанії» на повноцінного інституційного гравця.

- Прогноз на 2026 рік: «ETF-ізація» XRP лише починається. Зникнення юридичних ризиків і запуск продуктів Wall Street означають, що 2026 рік стане роком інтеграції. Очікується, що нові підрозділи з управління казначейством і брокериджу почнуть крос-продажі стейблкоїна RLUSD клієнтам Fortune 500, нарешті поєднуючи XRP Ledger і корпоративні баланси.

6. Zcash і сектор приватності

Несподіваним камбеком року стали Zcash і сектор приватності загалом.

Ставши беззаперечним лідером за результатами 2025 року, приватні монети позбулися тавра «нелегальних» і стали фаворитами економіки після епохи тотального нагляду.

Перевага приватних монет у 2025 році (Джерело: Artemis)

Хоча Zcash був локомотивом, зростання охопило весь сектор. Розробники Ethereum прискорили ініціативи з приватності, а інші рішення нарешті вийшли на основну мережу.

Крім того, регуляторне потепління стало очевидним, адже SEC провела формальні зустрічі з лідерами приватних протоколів для обговорення комплаєнтної архітектури — рік тому це здавалося неможливим.

- Прогноз на 2026 рік: народження «Confidential DeFi». У 2026 році очікується поділ, коли приватність стане преміальною функцією для комплаєнтних учасників. Wall Street активно впроваджуватиме інструменти «selective disclosure» для запобігання MEV-фронтранингу та захисту власних стратегій торгівлі.

7. Токенізація (RWAs)

Реальні активи (RWAs) перейшли від «пілотних програм» до «критичної інфраструктури», чому сприяла сприятлива політика SEC.

Відмова Комісії від агресивного правозастосування дозволила великим гравцям інтегрувати ці активи без страху отримати повідомлення Wells.

Визначальним став момент, коли фонд BlackRock BUIDL прийняли як позабіржове забезпечення на Binance. Це розмило межу між TradFi та структурою крипторинку.

До грудня токенізовані фонди грошового ринку й казначейські облігації перевищили $8 млрд під управлінням, а загальний ринок RWA сягнув близько $20 млрд.

RWA-активи (Джерело: RWA.xyz)

Крім того, традиційні фінансові гіганти BlackRock, JPMorgan, Fidelity, Nasdaq і Depository Trust & Clearing Corporation (DTCC) активно розраховують на сектор для підвищення прозорості та ефективності традиційних фінансів.

Як сказав голова SEC Пол Аткінс:

«Ончейн-ринок забезпечить інвесторам більшу передбачуваність, прозорість і ефективність».

- Прогноз на 2026 рік: ефективність рівня репо. У міру інтеграції цих активів великими банками на кшталт JPM і BNY очікуємо появи цілодобових ринків забезпечення та зростання сектора до $18 млрд під управлінням.

8. Стейблкоїни

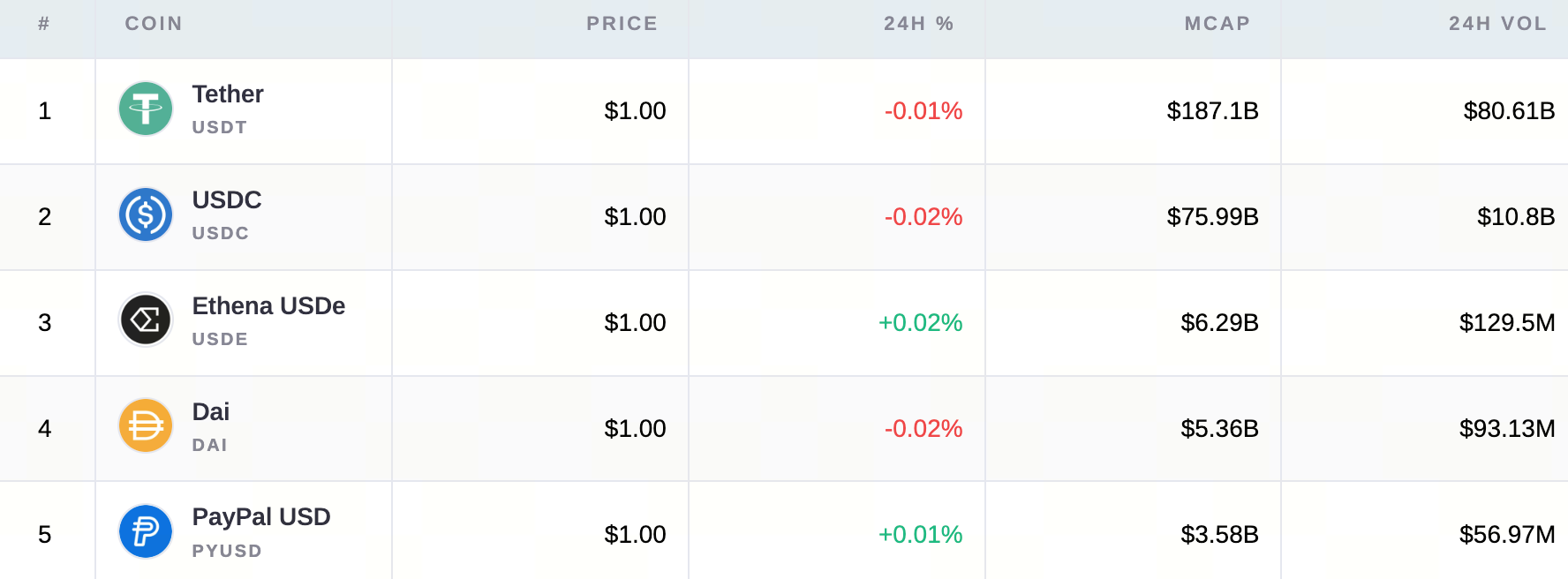

Дискусія про «killer app» завершена. Стейблкоїни — це інфраструктура. Ринкова капіталізація сектора перевищила $300 млрд у жовтні, а обсяг стейблкоїнів на Ethereum сягнув рекорду $166 млрд у вересні.

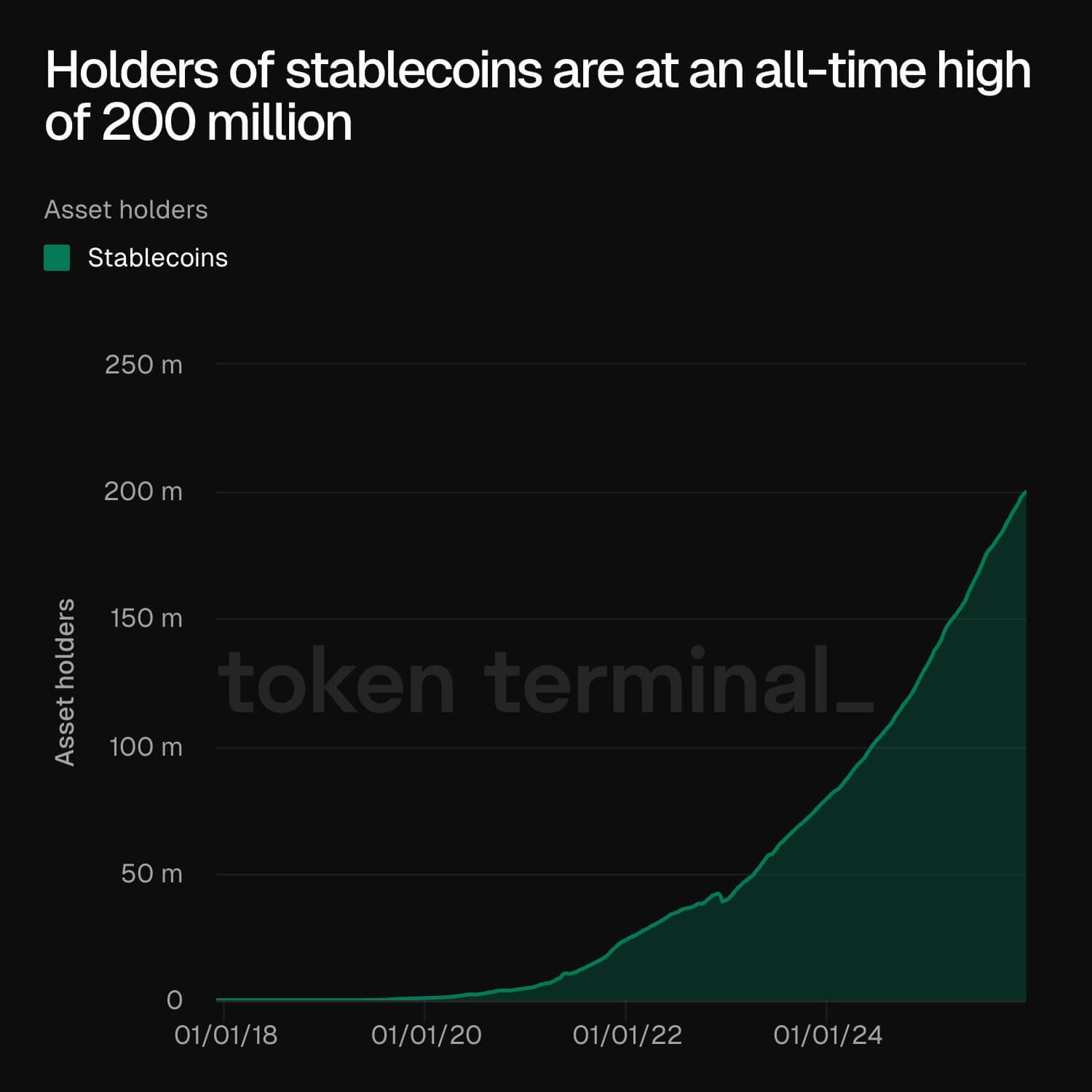

За даними Token Terminal , загальна кількість власників стейблкоїнів становить близько 200 млн — це історичний максимум.

Власники стейблкоїнів (Джерело: Token Terminal)

Це свідчить, що зростання сектора зумовлене здатністю цих активів здійснювати миттєві розрахунки 24/7 у глобальному масштабі.

Найбільші стейблкоїн-криптоактиви за ринковою капіталізацією

Переглянути всі стейблкоїн-криптоактиви

Тим часом законодавчий прогрес у США, особливо прийняття закону GENIUS, дав банкам правову визначеність для виходу на ринок.

Фактично стейблкоїни вже не просто інструмент для торгівлі — вони стають шаром розрахунків для глобального фінтеху. Засновник Open Eden Джеремі NG влучно сказав:

«Стейблкоїни перейшли від “крипто-інфраструктури” до фінансової інфраструктури».

- Прогноз на 2026 рік: прибутковість. Очікуємо, що програмовані казначейства й FX-кейси підштовхнуть обіг до базового сценарію $380 млрд наступного року.

9. Перпетуальні DEX

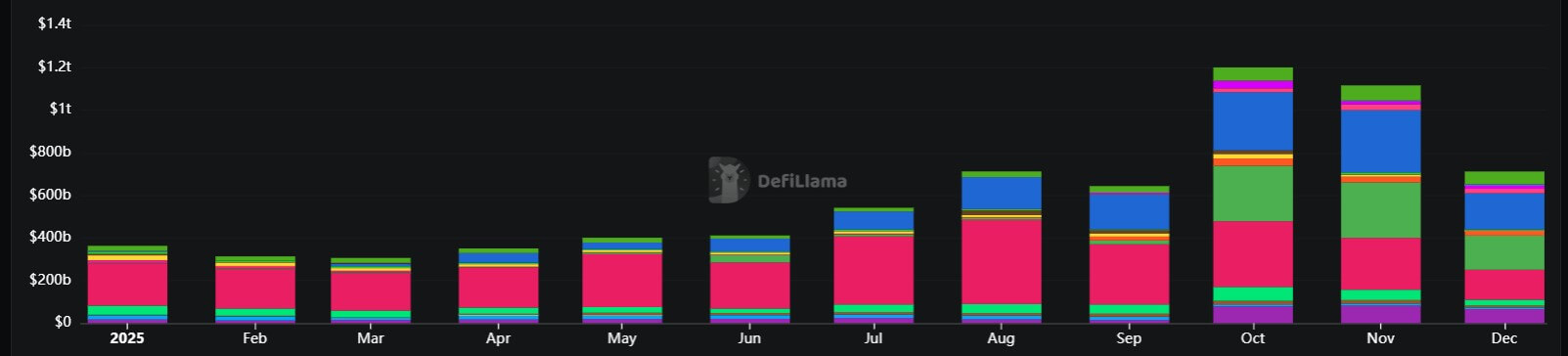

Ончейн-деривативи подолали бар’єр довіри: місячний обсяг торгів досяг рекорду $1,2 трлн у жовтні.

Сектор переміг, оскільки зумів перетягнути обсяги з централізованих бірж (CEX), запропонувавши самостійне зберігання активів і, відверто кажучи, кращі стимули.

Зростання обсягів Perps DEX (Джерело: DeFiLlama)

Зростання perp DEX на кшталт Hyperliquid і Aster свідчить про зрілість структури DeFi-ринку. Трейдери дедалі частіше готові залишати мільярди під ризиком смарт-контрактів, аби уникнути ризику контрагента.

- Прогноз на 2026 рік: ончейн Open Interest (OI) стає легітимним макроіндикатором ризику. Однак 2026 рік, ймовірно, принесе жорстку цінову війну за збереження $1,2 трлн обігу.

10. Ринки прогнозів

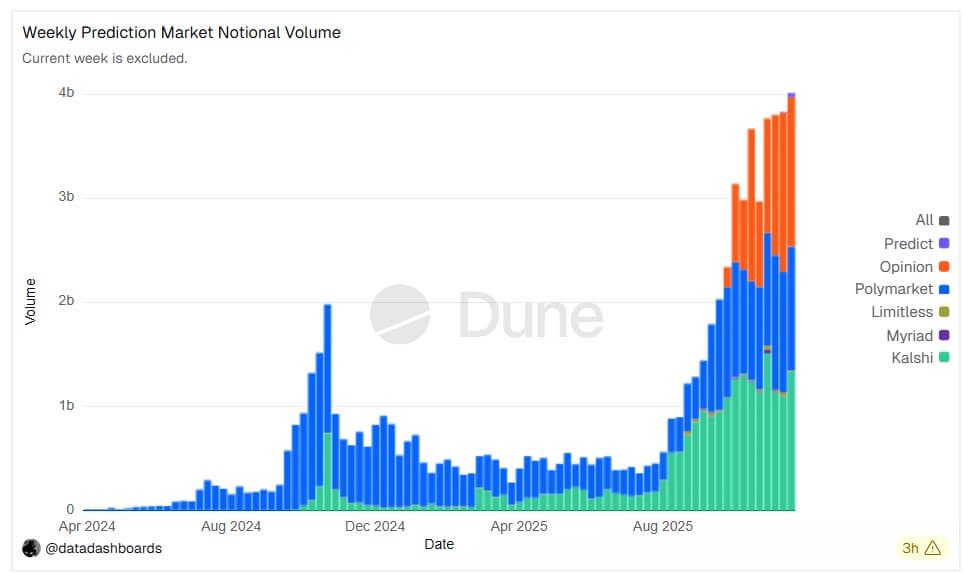

2025 рік став роком, коли контракти на події вийшли на американський мейнстрім: Kalshi і Polymarket, два лідери сектору, зафіксували рекордні показники цього року.

Однак головною подією стало те, що низка традиційних фінансових інститутів і крипто-компаній на кшталт Gemini та Coinbase також увійшли до молодого сектору.

Сектор переміг, адже став містком між «гемблінгом» і «фінансами».

Polymarket також отримав новий імпульс завдяки оновленій структурі CFTC, тож контракти на події перетворюються з інтернет-курйозу на регульований інструмент хеджування.

- Прогноз на 2026 рік: лістинговані продукти. Контракти на події стають стандартизованим класом активів. Очікуйте появи wallet-інфраструктури та потоків USDC на цьому ринку, який зросте до $60 млрд номіналу в межах «економіки результату».

11. Гонконг

Поки США зосередилися на законодавстві, Гонконг зробив ставку на перевагу у виконанні — і це підтверджують дані. У третьому кварталі 2025 року ринок ETP Гонконгу обігнав Південну Корею та Японію, ставши третім у світі за обігом. Середньодобовий обіг досяг 37,8 млрд гонконгських доларів (+150% рік до року).

Стратегія міста щодо регуляторної прозорості виправдала себе у вигляді конкретних досягнень на біржах. Режим VATP (Virtual Asset Trading Platform) перетворився з «умовно ліцензованого» на повноцінну екосистему.

До середини 2025 року SFC видала повні ліцензії ще кільком великим глобальним біржам, довівши їхню кількість до 11. Це ефективно спрямувало регіональну інституційну ліквідність у комплаєнтну, банківську мережу, ізолювавши нерегульованих гравців.

Водночас Stablecoins Ordinance, що набув чинності 1 серпня, створив ідеальний sandbox, який до вересня привернув понад 30 заявників.

- Прогноз на 2026 рік: ефект «ліцензованих стейблкоїнів». З першими ліцензіями на стейблкоїни, очікуваними на початку 2026 року, Гонконг стане розрахунковим хабом Азії. Поєднання топ-3 ринку ETP із ліцензованою стейблкоїн-інфраструктурою зробило місто «інституційним клапаном ліквідності» для регіону APAC.

12. Перші прихильники (криптоінвестори)

Останнє місце у списку належить вам — тим, хто залишився.

За останні виснажливі роки перших прихильників переконували, що крипто — це шахрайство, бульбашка або глухий кут. Вони пережили крах 2022 року, регуляторний тиск епохи Гензлера і нудьгу 2024-го. У 2025 році вони були виправдані.

Цей рік був не лише про «зростання цін», а й про «доведення гіпотези».

У результаті перші прихильники випередили найвідоміші інститути світу. Коли BlackRock, Vanguard і суверенні фонди масово увійшли на ринок цього року, вони купували активи у тих, хто мав переконання, коли перспективи здавалися найпохмурішими.

- Прогноз на 2026 рік: ця група отримує поколінне багатство, але не залишає екосистему — вона стає її банкірами. Очікуйте, що саме ці інвестори стануть основним джерелом ліквідності (LP) для нових децентралізованих ринків капіталу, фінансуючи наступну хвилю інновацій, яку банки поки не здатні зрозуміти.

Застереження:

- Ця стаття є передруком із [Cryptoslate]. Усі авторські права належать оригінальному автору [Oluwapelumi Adejumo]. Якщо у вас є заперечення щодо цього передруку, зверніться до команди Gate Learn, і вони оперативно розглянуть питання.

- Відмова від відповідальності: Думки та погляди, висловлені у цій статті, належать виключно автору та не є інвестиційною порадою.

- Переклади статті іншими мовами виконані командою Gate Learn. Якщо не зазначено інше, копіювання, розповсюдження чи плагіат перекладених матеріалів заборонено.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?