規模化 Prediction Markets:2026 年展望

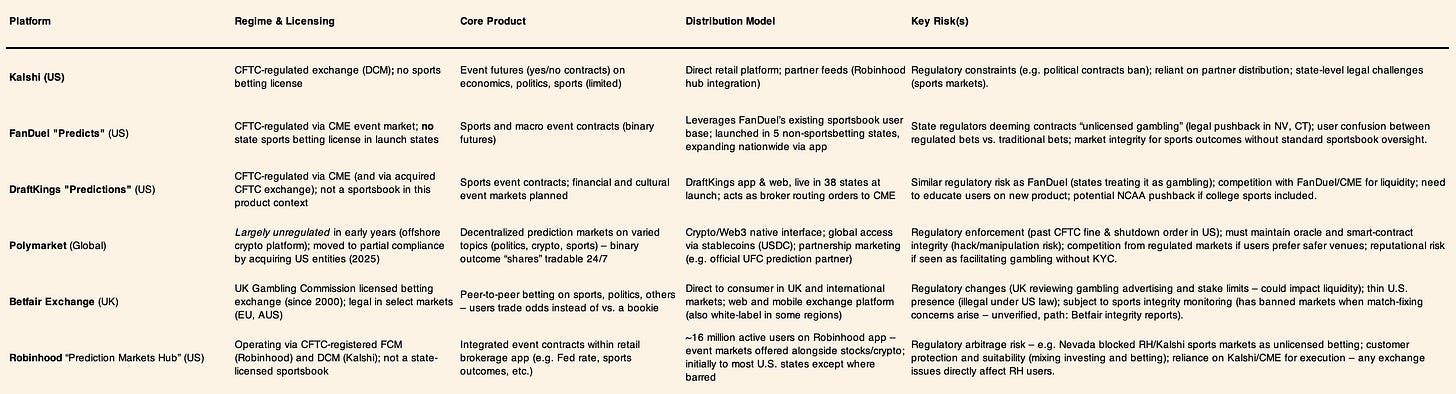

2025年,美國事件合約市場成長迅速,正值罕見的重大催化劑浮現。Kalshi 估值翻倍至110億美元,據傳 Polymarket 也正追求更高估值。DraftKings、FanDuel 與 Robinhood 等主流平台,於2026年FIFA世界盃(北美主辦)前夕紛紛推出合規預測產品。Robinhood 預估,事件市場每年已為其帶來3億美元營收,成為成長最快的業務線,顯示觀點驅動型交易正大規模進入主流金融體系。

然而,這波成長正與監管現實正面衝突。隨著平台因世界盃帶來的熱潮積極布局,預測市場的焦點已從產品屬性轉向監管結構。實務上,團隊組建已圍繞法律定性、司法邊界與結算定義展開,而不再僅僅著重於用戶需求。合規能力與渠道合作夥伴的重要性已與流動性同等關鍵,競爭格局取決於誰能在許可框架下實現規模化運營,而非誰能上架最多市場。

監管對決

美國商品期貨交易委員會(CFTC)僅允許與經濟指標相關的部分事件合約,其他類型則被視為非法賭博而遭拒。2023年9月,CFTC 阻止 Kalshi 上線政治期貨,儘管後續法院挑戰使總統選舉合約獲得有限批准。州級監管上,體育市場則面對更嚴格態度。2025年12月,康乃狄克州博彩管理局對 Kalshi、Robinhood 與 Crypto.com 發出禁令,認定其體育事件合約屬於無牌賭博。內華達州則另提訴訟,叫停類似產品,迫使相關平台退出該州市場。

因此,FanDuel 與 DraftKings 等領先平台將預測產品限制於無合法體育博彩的地區,顯示分發受監管邊界主導,而非單純用戶需求。核心結論已明確:規模由監管容忍度而非產品創新決定。合約設計、結算條款、宣傳語與地區推廣日益以通過監管定性為目標進行工程化調整,能在合規架構下營運的平台將取得持久優勢。於此市場,監管明確性是護城河,不確定性則直接壓抑成長。

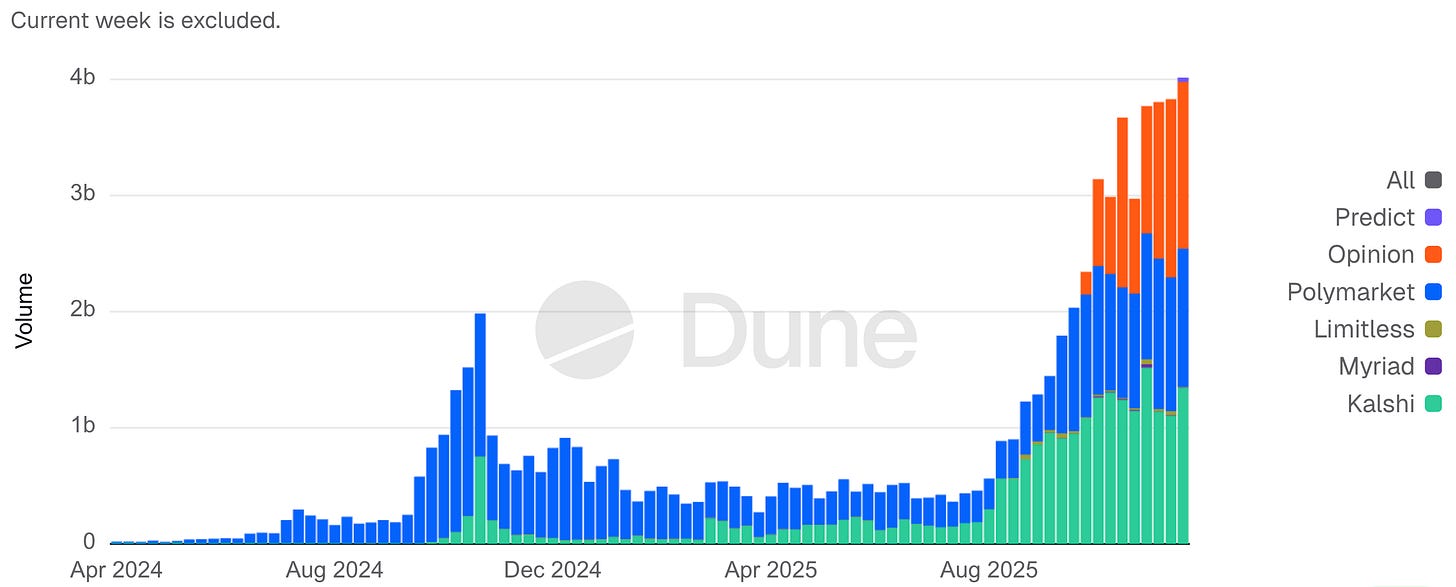

預測市場每週名義成交量

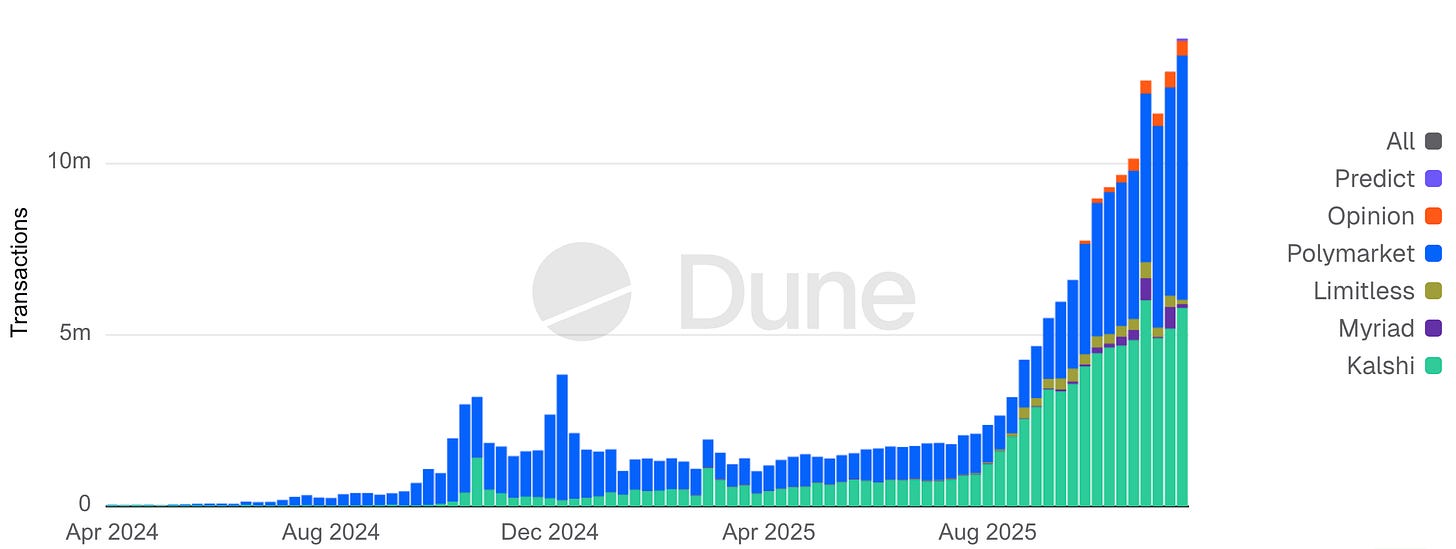

預測市場每週交易筆數

全球比較

美國以外,成熟的博彩交易所與新型牌照制度顯示,在博彩監管下,流動性充裕的事件市場可以存在,但經濟效益與產品範圍受限。英國 Betfair 交易所證明,持有博彩牌照可實現市場深度,但獲利能力受嚴格消費者保護規範約束。亞洲投注多由國家壟斷或離岸渠道承擔,反映強烈需求,同時存在持續合規與誠信挑戰。拉丁美洲則推動正規化,巴西於2025年1月開放受監管博彩市場,將長期灰色市場轉為納稅、受監管活動。

整體趨勢在各地區均一致:監管者封堵漏洞。依賴免費代幣與獎勵機制的抽獎及社交賭場模式在多地受限或禁用,抬高所有接近博彩邊界產品的合規門檻。全球監管趨勢明顯走向收緊,而非放寬灰色地帶。

鏈上平台與合規

去中心化預測市場因提供更快、全球化准入而興起,但多以犧牲合規為代價。Polymarket 作為加密平台,2022年1月因未註冊事件掉期遭 CFTC 罰款140萬美元,並須對美國用戶實施地理圍欄。其後,Polymarket 轉型:強化合規控管(聘用前 CFTC 顧問),2025年收購註冊實體,2025年11月於美國測試重新上線。Polymarket 成交量激增,據稱2024年單場選舉下注達36億,2024年底月成交量26億,2025年吸引藍籌投資者,估值約120億。

這些鏈上平台利用預言機實現市場快速創建與結算,但需在速度與誠信間權衡。例如,治理與預言機爭議可能導致結果延遲,匿名性也帶來市場操縱或內線交易疑慮。監管機關仍高度警覺:即使程式碼去中心化,組織者與流動性提供者仍可能受執法影響(如 Polymarket 案例)。2026年,鏈上產業的挑戰在於,如何在不犧牲開放准入的前提下,將自身創新(全天候全球市場、加密即時結算)與足夠合規結合,滿足監管要求。

用戶行為與成交趨勢

2025年,預測市場在體育與非體育事件領域使用量激增。業界估計總名義成交量較2024年成長逾十倍,2025年底月均約130億。體育市場為主要成交引擎,頻繁事件帶來持續小額交易,政治與宏觀市場則吸引較少但金額更大的資金。

這一差異反映於市場結構。Kalshi 體育合約貢獻多數累計成交量,顯示休閒用戶反覆參與。與此同時,未平倉頭寸多集中於政治與經濟,代表單筆投入更大。Polymarket 上,雖交易頻率低,政治市場同樣主導未平倉頭寸。實際效果是,體育市場最大化成交周轉,非體育市場則集中風險。

由此產生兩類典型參與者。體育用戶如流動交易者,頻繁小額下注,重娛樂與習慣。政治及宏觀用戶則如資本配置者,下注次數少但金額大,追求資訊優勢、避險價值或敘事影響。平台需雙重優化:既要維持流動用戶活躍,也要保障資本驅動市場的信任與誠信。

這種分化亦解釋誠信風險的集中點。2025年,爭議多出現在非體育項目,包括美國大學體育監管機構反對與學生運動員決策相關市場。平台迅速下架相關合約,凸顯治理風險隨資金集中與資訊敏感性上升,而非僅取決於成交量。這意謂長期成長更依賴高影響力、非體育市場的合規營運能力,而非僅擴大體育流量。

2026年世界盃:系統壓力測試

2026年FIFA世界盃由美國、加拿大、墨西哥聯合主辦,堪稱事件驅動交易與合規博彩基礎建設的全方位壓力測試,類似過去美國大型賽事在規模下暴露系統瓶頸。1994年美國世界盃,重點考驗九城場地與營運,創下3587538人總觀賽、場均68991人紀錄。1996年亞特蘭大奧運則聚焦通訊、資訊分發與事件應對。

IBM“Info ’96”系統實現計時計分集中管理,結果分發至官員、媒體與公眾;電信商擴充蜂巢容量,摩托羅拉部署大型雙向無線網路,支援安控、交通與賽事協調。1996年7月27日百年奧林匹克公園爆炸案,展現大型系統在壓力下如何從吞吐優化快速轉向誠信、韌性與協同應變。

營運層面,亞特蘭大成為數位資訊交付轉捩點:官方奧運網路平台1996年處理數億頁面瀏覽與數百萬用戶,後續奧運則擴展至數十億互動與數億用戶,數位分發成為核心依賴。

2026年,壓力點將轉向數位與金融層耦合。賽事擴大至48隊、104場、16座城市,約五週內多次集中引發關注與交易流高峰。2022年世界盃期間,全球博彩成交額估計高達數百億美元,賽事高峰期間帶來極端短期流動性與結算壓力。

2026年賽事將更多活動納入北美合規軌道,目前美國38州及華盛頓特區、波多黎各以不同形式合法體育博彩,提升資金流經KYC、支付及監控系統的機會,而非持續留在離岸。行動端分發更深化耦合,直播、即時賠率或事件合約、儲值與提領愈發在單一行動會話中完成。對事件合約與預測市場平台,營運壓力點具體且可觀察:賽事窗口期間流動性集中與波動、結算誠信(數據延遲與爭議處理)、聯邦與州邊界下產品設計,以及KYC、反洗錢、負責任博彩與高峰期提領的可擴展性。

同一監管與技術體系將於2028年洛杉磯奧運再度迎來大規模考驗,使2026年世界盃成為分水嶺,極可能帶動監管介入、平台整併或市場退出,區分能承受高峰規模的基礎設施與具備持續、合規大規模事件交易能力的平台。

支付與結算創新

融合趨勢亦延伸至支付領域,穩定幣日益被作為營運基礎設施,而非單純投機資產。多數加密原生預測市場依賴美元穩定幣進行資金流轉與結算,合規平台亦測試類似通道。2025年12月,Visa 啟動美國試點,允許銀行24小時採用 Circle USDC 鏈上結算,2023年已進行跨境穩定幣實驗。在事件驅動市場,穩定幣在合規前提下具備明顯營運優勢:即時儲值與提領、全球覆蓋無須換匯,且結算與持續交易時段同步。

實際應用上,穩定幣主要作為結算中介。用戶視其為更快的資金進出機制,平台方則受益於更低支付失敗率、更佳流動性管理與近乎即時結算。因此,穩定幣政策爭議對預測市場有二階效應。限制穩定幣通道將增加摩擦、延緩提領,而監管明確則有助推動主流博彩與券商平台更深度整合。

此進程面臨政策阻力。Christine Lagarde 於2025年警告,民營穩定幣對貨幣穩定構成風險,並重申支持國家主導的數位歐元。歐洲央行2025年11月《金融穩定評估》亦警示,支付領域擴大穩定幣應用恐削弱銀行融資、複雜化政策傳導。2026年最可能結果為漸進式整合:更多博彩平台接受穩定幣儲值,支付處理商實現卡與加密貨幣橋接,同時配套更嚴格的牌照、儲備審計與揭露要求,而非全面採用加密原生支付通道。

宏觀流動性背景

評估2025年榮景時必須審慎:寬鬆貨幣環境會推高投機市場。聯準會於2025年底結束量化緊縮,或適度改善2026年流動性狀況,這對風險偏好影響大於採納方向。對預測市場而言,流動性影響參與強度,資金充裕時成交量上升,收緊則邊際壓抑投機。

但2025年成交量成長發生於高利率時期,顯示預測市場非主要受流動性驅動。更具洞見的觀點是將宏觀流動性視為加速器而非主因。基礎採納更受結構性因素影響:主流券商與博彩分銷、產品簡化、事件交易文化接受度提升。貨幣環境決定用戶投入資金的積極程度,但不決定是否採納。

此區分對平台策略至關重要。流動性收縮或壓縮成交量,但不會推翻融合趨勢,寬鬆則放大用戶參與並加速向具備合規、分銷與結算控制的平台集中。宏觀衝擊仍可能影響短期行為,尤其與經濟數據相關的事件合約,但更像波動來源,而非結構性決定因素。簡言之,流動性決定基調,卻不決定結果。

「關鍵缺口」——超級應用分發與護城河

儘管產業熱度高漲,但仍有一大關鍵未明:誰將掌控融合交易與博彩產品的用戶介面?業界共識逐漸形成:分發為王,真正的護城河在「超級應用」生態中對客戶關係的掌控。這驅動了激烈合作:交易所希望取得數百萬零售用戶(如 CME 與 FanDuel、DraftKings 的合作),消費平台則追求差異化內容(如 Robinhood 與 Kalshi 合作、DraftKings 收購小型 CFTC 交易所)。此模式類似券商或超級應用:股票、期權、加密貨幣與事件合約並列,用戶無需離開平台。

預測市場對流動性與信任極度敏感,用戶價值取決於市場能否可靠成交與結算。流動性薄弱市場將迅速瓦解,充裕流動性則持續累積。可透過現有券商或博彩渠道獲客的平台,邊際獲客成本低,KYC 與資金通道已就緒,天然優於需逐一建立流動性的獨立平台。預測市場更像期權交易而非社群網路:新奇性非核心競爭力,深度與可靠性才是關鍵。這也是「功能與產品之爭」日益由分發主導而非技術主導的原因。

Robinhood 早期表現印證此觀點,2025年向部分活躍交易者推出事件交易,據稱實現快速成長,ARK Invest 估算年末實現3億美元經常性營收。護城河邏輯:獨立預測市場(無論多創新)難與擁有既有用戶基礎的巨頭競爭。FanDuel 體育博彩擁有逾1200萬用戶,整合 CME 驅動的事件合約後,瞬間在5州為新平台注入流動性與信任。DraftKings 在38州亦同。相較之下,Kalshi 與 Polymarket 花費數年自建流動性,如今亦轉向尋求分銷合作(Robinhood、Underdog Fantasy,甚至 Polymarket 與 UFC)。

最可能的結果是,少數大型聚合平台憑網路效應與監管認可脫穎而出,小型平台則專注利基(如僅做加密事件)或被整合。

同時,亦有與金融科技及媒體的超級應用融合:未來如 PayPal 或 CashApp 等應用,將預測市場與支付、股票交易並列並非難事。大型科技與媒體公司正關注此領域:如 Apple、Amazon 與 ESPN 在2023–25年均探索體育博彩合作或功能,這可能演化為其生態內更廣泛的事件交易。「關鍵缺口」或許正是某科技巨頭將預測市場完整整合進超級應用,將社群新聞、博彩、投資三合一,形成難以被獨立營運商匹敵的護城河。

在此之前,交易所、博彩與券商間的用戶爭奪戰仍將持續。2026年關鍵策略問題在於:預測市場會成為大型金融應用中的一項功能,還是保持獨立垂直?早期跡象顯示,誰擁有最廣泛分發(數百萬帳戶與受信品牌),誰就居於高地。

不過,監管機關對鼓勵投資與博彩無縫切換的超級應用可能持保留態度,憂慮消費者保護與界線模糊。最終贏家,將是既能說服用戶也能說服監管機關安全主流化融合的平台,其打造的不僅是技術與流動性的護城河,更涵蓋合規、信任與用戶體驗。

Opinion Trade(Opinion Labs):原生宏觀鏈上挑戰者

Opinion Trade(由 Opinion Labs 推出)定位為以宏觀為主的鏈上預測平台,市場定位更接近利率與大宗商品看板,而非娛樂導向的事件博彩。平台於2025年10月24日上線BNB Chain,截至2025年11月17日,累計名義成交量突破31億,早期日均成交約1.325億。11月11日至17日,平台據稱以約15億週名義成交量領先主流預測平台,11月17日未平倉頭寸達6090萬,僅次於當時的Kalshi與Polymarket。

基礎設施層面,Opinion Labs 於2025年12月宣布與 Brevis 合作,將零知識驗證整合至結算流程,縮小市場結果信任缺口。公司同時披露由 YZi Labs(前 Binance Labs)領投的500萬美元種子輪融資,其他機構亦有參與,為BNB生態帶來資金與策略協同。平台明確對美國及其他受限地區實施地理圍欄,凸顯2025–26年鏈上預測市場的核心權衡:全球流動性快速聚合,但受制於監管邊界設計。

消費級預測市場:ICO 2.0 分發渠道

Sport.Fun(前 Football.Fun)是消費級預測市場作為新一代代幣分發基礎設施的具體案例,屬於直接嵌入營收型消費應用的「ICO 2.0」新模式。平台於2025年8月上線Base,最初專注於足球幻想事件交易,後擴展至NFL市場。2025年底,Sport.Fun 公布累計交易量超9000萬,平台收入超1000萬,顯示在公開發幣前已實現有意義的產品市場契合。

公司完成由 6th Man Ventures 領投的200萬美元種子輪,Zee Prime Capital、Sfermion、Devmons等參投。投資結構反映對消費端加密應用(結合金融原語與娛樂體驗)的日益興趣,而非純基礎設施邏輯。更重要的是,資金於已有用戶活躍與變現後投入,顛覆早期ICO週期「先發幣、後使用」的順序。

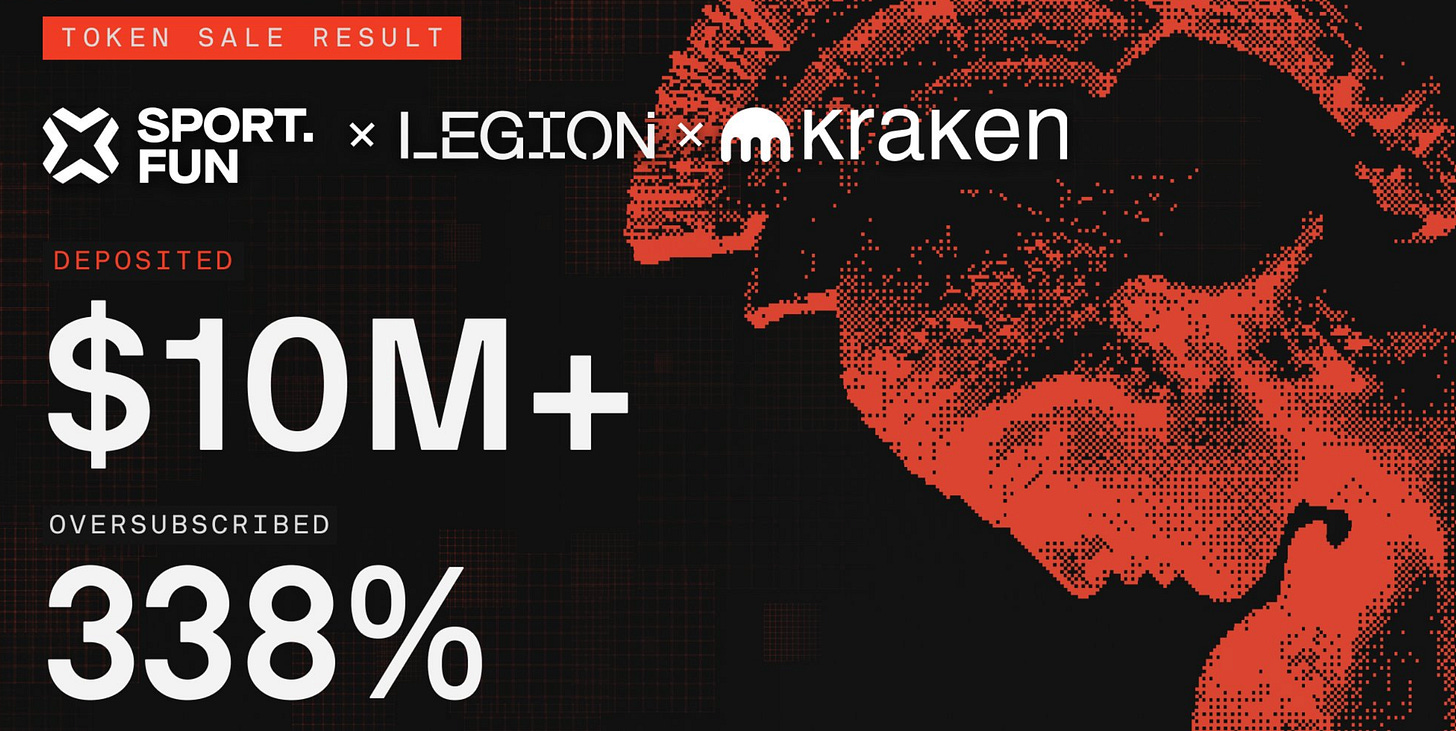

Sport.Fun 於2025年12月16日至18日通過 Kraken Launch 及基於貢獻的 Legion 分發渠道進行 $FUN 公開售賣,吸引逾4600名參與者,累計認購超1000萬美元。單錢包平均認購約2200美元,需求超300萬軟頂約330%。最終募集450萬美元,代幣單價0.06美元,完全稀釋估值6000萬美元,售出7500萬枚代幣,含超額配售。

代幣經濟設計兼顧流動性與上市後穩定。50%代幣於2026年1月生成事件解鎖,餘額6個月線性釋放。該設計有別於早期ICO週期「全額即時解鎖」,反映吸取波動崩盤教訓。此次發售更像現有消費市場的延伸,而非純投機融資,讓用戶投資於自身已活躍的平台。

結論

至2025年底,預測市場已從邊緣實驗走向可信大眾市場品類,主流分銷、產品簡化與明確用戶需求為其成長動力。制約因素已非採納,而是合規設計——定性、結算誠信與地區合規決定誰能做大。2026年世界盃應視為流動性、營運與監管韌性的壓力測試,而非單純成長敘事。能在不受處罰或聲譽損害下通過考驗的平台,將定義下一輪整合。未能通過者將促使標準收緊,市場向更少但更大的贏家集中。

來源:

- https://x.com/footballdotfun

- https://www.reuters.com/

- https://polymarket.com/

- https://kalshi.com/

- https://app.opinion.trade/

- https://dune.com/datadashboards/prediction-markets

- Information technology at the Olympic Games - Boris Sakac

風險提示:

insights4.vc及其通訊僅為教育用途提供研究與資訊,不構成任何形式之專業建議。我們不建議任何投資行為,包括買入、賣出或持有數位資產。

內容僅代表作者個人觀點,並不構成財務建議。參與加密貨幣、DeFi、NFT、Web3 或相關技術前,請務必自行盡職調查,這些領域風險極高,價值波動劇烈。

註:本研究報告未獲文中任何公司贊助。

免責聲明:

- 本文轉載自 [[](https://insights4vc.substack.com/p/prediction-markets-at-scale-2026)[insights4.vc](insights4.vc)]。版權歸原作者 [insights4.vc] 所有。如有異議,請聯絡 Gate Learn 團隊,團隊將及時處理。

- 免責說明:文中觀點僅代表作者個人,不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯,除特殊說明外,禁止複製、分發或抄襲譯文。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)