#BlackRockToBuyUNI

貝萊德在DeFi的勇敢邁進:收購UNI並將BUIDL引入Uniswap——對市場意味著什麼

在一個具有里程碑意義的舉措中,貝萊德——全球最大資產管理公司,管理資產超過(兆美元),正式進入Uniswap生態系統,橋接傳統金融(TradFi)與去中心化金融$14 DeFi(。

最新公告確認,貝萊德不僅在UniswapX上交易其代幣化的美國國債基金)BUIDL,目前管理約22億美元資產(,還購買了未披露數量的UNI,這是Uniswap的原生治理代幣。

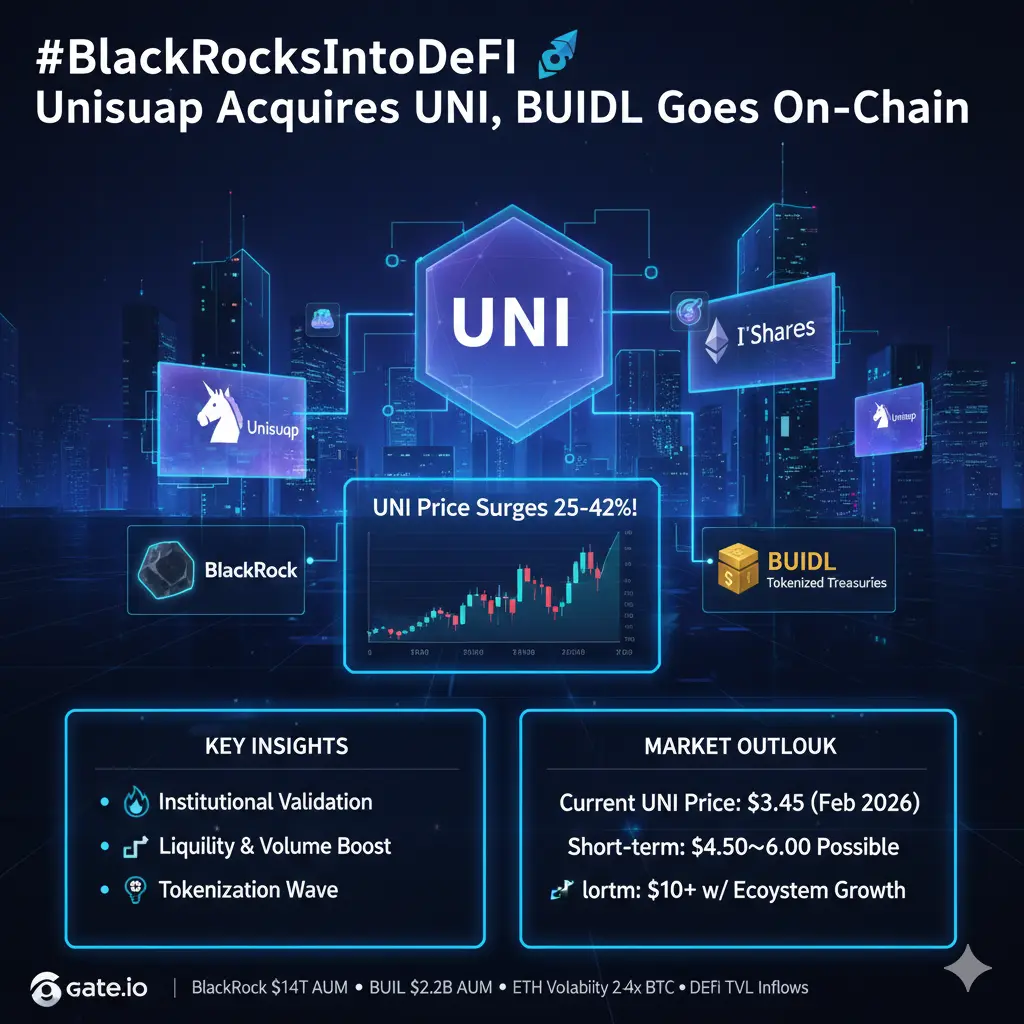

儘管貝萊德持有的UNI數量尚未披露,但這標誌著這樣規模的金融巨頭首次在資產負債表上直接持有純粹的DeFi治理代幣。此消息立即引發市場熱烈反應:UNI在當日內最高漲幅達25%至42%,隨後部分回調,凸顯機構敘事在加密貨幣中的強大影響力。

在本文撰寫時)2026年2月中旬(,UNI的交易價格約在3.25美元至3.50美元之間),在價格波動後,市值約為21億美元。與大多數DeFi代幣一樣,UNI仍對機構資金流、監管信號和更廣泛的加密情緒極為敏感。

即時價格影響與潛在催化劑

機構積累——尤其是像貝萊德這樣的名字——常被視為山寨幣的火箭燃料:

需求激增 + 供應緊縮:大規模買入減少交易所的流通量,同時傳達長期信心,經常引發UNI等高β資產的短期漲幅10%至50%以上。

歷史類比:類似事件(例如Grayscale/ETF資金流入或重大合作)——山寨幣經常出現爆炸性日內波動,隨後進入整合或獲利了結階段。

當前技術狀況:UNI已在2.50美元至4.00美元區間盤整數月。若確定有大型機構持倉,若動能持續,可能推動其突破前期阻力位(約5–7美元)。

現實短期場景:

看漲——強烈確認 + 後續成交量:幾天/幾周內可能漲20%至40%,目標價在4.50美元至6.00美元。

中性——炒作迅速消退:初期拉升後回調10%至20%,並進入橫盤整理。

看跌——市場整體疲軟或大戶拋售(如近期沉寂的大戶轉移):回調至2.80美元至3.00美元支撐位。

波動性與Beta動態

UNI是典型的高Beta標的——其波動幅度是比特幣的2至4倍,向任何方向放大。機構進入為其增添另一層:

雙向波動性增加(消息利好時快速上漲,消息不利時快速下跌)。

若在漲勢中建立槓桿頭寸,可能引發空頭擠壓。

長期持有者可能受益於較低的下行Beta,因為更多“粘性”資本進入。

流動性與市場深度改善

機構參與最被低估的好處之一:

更緊密的價差——大型玩家和做市商進場,縮小買賣價差。

更深的訂單簿——降低中大型交易的滑點。

更強的流動性池——提升Uniswap本身的價格發現效率。

潛在的供應鎖定——如果貝萊德(或其他機構長期持有UNI),流通於交易所的供應將縮減,推動價格上漲,持續數月/數年。

但如果代幣被存放在交易所外或鎖定,短期內CEX的流動性可能會暫時變得稀薄。

交易量爆炸

此類消息通常會帶來大量交易量激增:

短期——在確認窗口內,日均交易量常見放大5至10倍。

值得關注的信號——持續升高的交易量代表真正的市場定位(而非僅僅FOMO)。

其他影響——多空強制平倉(,動能算法啟動,大戶重新布局。

消息發布後高且持續的交易量將證明這不僅僅是短暫的傳聞。

更廣泛的市場與敘事影響

這不僅關乎一個代幣——它是DeFi的分水嶺時刻:

治理代幣的驗證——UNI作為Uniswap協議價值的代理,獲得更高可信度。

傳統金融的門檻——貝萊德的舉動可能促使其他資產管理公司)如Fidelity、Vanguard等(探索DeFi的代幣化實現路徑。

代幣化加速——在UniswapX上的BUIDL證明,受監管的實體資產鏈上交易是可行且可擴展的。

生態系統的輪轉——更強的Uniswap使用率→更多手續費→潛在的UNI價值積累)尤其是當手續費切換提案推進(。

如果更多機構跟進,DeFi在未來幾年可能迎來數萬億美元的資金流入——從穩定、低風險的產品如代幣化國債開始。

最終結論

貝萊德在UNI的戰略投資以及將BUIDL整合到Uniswap,不僅是炒作——它是邁向去中心化基礎設施主流應用的具體步伐。短期內價格行動可能波動且由消息驅動,但長遠來看影響深遠:流動性改善、與傳統金融的更緊密整合,以及對DeFi持久力的信心重建。

機構興趣往往是最終的催化劑——但真正的可持續性還需要持續的資金流入、積極的宏觀經濟條件和協議升級。

額外:價格預測場景)假設性,非財務建議(

短期)1–4週@E0:在持續動能下,$3.80–$5.50;若炒作消退,則$2.80–$3.20。

中期(3–6個月@E0:$6–)如果DeFi TVL上升且更多RWA進入;否則$4–(進入整合階段。

長期)12個月以上@E0:若Uniswap捕捉到大量代幣化資產交易量並積累治理價值,則超過$10。

貝萊德在DeFi的勇敢邁進:收購UNI並將BUIDL引入Uniswap——對市場意味著什麼

在一個具有里程碑意義的舉措中,貝萊德——全球最大資產管理公司,管理資產超過(兆美元),正式進入Uniswap生態系統,橋接傳統金融(TradFi)與去中心化金融$14 DeFi(。

最新公告確認,貝萊德不僅在UniswapX上交易其代幣化的美國國債基金)BUIDL,目前管理約22億美元資產(,還購買了未披露數量的UNI,這是Uniswap的原生治理代幣。

儘管貝萊德持有的UNI數量尚未披露,但這標誌著這樣規模的金融巨頭首次在資產負債表上直接持有純粹的DeFi治理代幣。此消息立即引發市場熱烈反應:UNI在當日內最高漲幅達25%至42%,隨後部分回調,凸顯機構敘事在加密貨幣中的強大影響力。

在本文撰寫時)2026年2月中旬(,UNI的交易價格約在3.25美元至3.50美元之間),在價格波動後,市值約為21億美元。與大多數DeFi代幣一樣,UNI仍對機構資金流、監管信號和更廣泛的加密情緒極為敏感。

即時價格影響與潛在催化劑

機構積累——尤其是像貝萊德這樣的名字——常被視為山寨幣的火箭燃料:

需求激增 + 供應緊縮:大規模買入減少交易所的流通量,同時傳達長期信心,經常引發UNI等高β資產的短期漲幅10%至50%以上。

歷史類比:類似事件(例如Grayscale/ETF資金流入或重大合作)——山寨幣經常出現爆炸性日內波動,隨後進入整合或獲利了結階段。

當前技術狀況:UNI已在2.50美元至4.00美元區間盤整數月。若確定有大型機構持倉,若動能持續,可能推動其突破前期阻力位(約5–7美元)。

現實短期場景:

看漲——強烈確認 + 後續成交量:幾天/幾周內可能漲20%至40%,目標價在4.50美元至6.00美元。

中性——炒作迅速消退:初期拉升後回調10%至20%,並進入橫盤整理。

看跌——市場整體疲軟或大戶拋售(如近期沉寂的大戶轉移):回調至2.80美元至3.00美元支撐位。

波動性與Beta動態

UNI是典型的高Beta標的——其波動幅度是比特幣的2至4倍,向任何方向放大。機構進入為其增添另一層:

雙向波動性增加(消息利好時快速上漲,消息不利時快速下跌)。

若在漲勢中建立槓桿頭寸,可能引發空頭擠壓。

長期持有者可能受益於較低的下行Beta,因為更多“粘性”資本進入。

流動性與市場深度改善

機構參與最被低估的好處之一:

更緊密的價差——大型玩家和做市商進場,縮小買賣價差。

更深的訂單簿——降低中大型交易的滑點。

更強的流動性池——提升Uniswap本身的價格發現效率。

潛在的供應鎖定——如果貝萊德(或其他機構長期持有UNI),流通於交易所的供應將縮減,推動價格上漲,持續數月/數年。

但如果代幣被存放在交易所外或鎖定,短期內CEX的流動性可能會暫時變得稀薄。

交易量爆炸

此類消息通常會帶來大量交易量激增:

短期——在確認窗口內,日均交易量常見放大5至10倍。

值得關注的信號——持續升高的交易量代表真正的市場定位(而非僅僅FOMO)。

其他影響——多空強制平倉(,動能算法啟動,大戶重新布局。

消息發布後高且持續的交易量將證明這不僅僅是短暫的傳聞。

更廣泛的市場與敘事影響

這不僅關乎一個代幣——它是DeFi的分水嶺時刻:

治理代幣的驗證——UNI作為Uniswap協議價值的代理,獲得更高可信度。

傳統金融的門檻——貝萊德的舉動可能促使其他資產管理公司)如Fidelity、Vanguard等(探索DeFi的代幣化實現路徑。

代幣化加速——在UniswapX上的BUIDL證明,受監管的實體資產鏈上交易是可行且可擴展的。

生態系統的輪轉——更強的Uniswap使用率→更多手續費→潛在的UNI價值積累)尤其是當手續費切換提案推進(。

如果更多機構跟進,DeFi在未來幾年可能迎來數萬億美元的資金流入——從穩定、低風險的產品如代幣化國債開始。

最終結論

貝萊德在UNI的戰略投資以及將BUIDL整合到Uniswap,不僅是炒作——它是邁向去中心化基礎設施主流應用的具體步伐。短期內價格行動可能波動且由消息驅動,但長遠來看影響深遠:流動性改善、與傳統金融的更緊密整合,以及對DeFi持久力的信心重建。

機構興趣往往是最終的催化劑——但真正的可持續性還需要持續的資金流入、積極的宏觀經濟條件和協議升級。

額外:價格預測場景)假設性,非財務建議(

短期)1–4週@E0:在持續動能下,$3.80–$5.50;若炒作消退,則$2.80–$3.20。

中期(3–6個月@E0:$6–)如果DeFi TVL上升且更多RWA進入;否則$4–(進入整合階段。

長期)12個月以上@E0:若Uniswap捕捉到大量代幣化資產交易量並積累治理價值,則超過$10。