分享幣圈內容,享內容挖礦收益

placeholder

ybaser

#Gate 2025 Year-End Community Gala#

年度最佳主播與內容創作者獎

今年的最佳主播是誰?誰將登上內容創作者排行榜的冠軍寶座?加入投票,支持你喜愛的主播與創作者,見證社群明星的崛起!

https://www.gate.com/activities/community-vote-2025?invite=1&ref=UFRFAQ0M&refType=2&refUid=7675356&ref_type=165&utm_cmp=xjdtmcgP

查看原文年度最佳主播與內容創作者獎

今年的最佳主播是誰?誰將登上內容創作者排行榜的冠軍寶座?加入投票,支持你喜愛的主播與創作者,見證社群明星的崛起!

https://www.gate.com/activities/community-vote-2025?invite=1&ref=UFRFAQ0M&refType=2&refUid=7675356&ref_type=165&utm_cmp=xjdtmcgP

- 讚賞

- 18

- 19

- 轉發

- 分享

xxx40xxx :

:

新年快樂!🤑查看更多

回顧這一年的加密征程——從市場狂飆到大膽出擊,每一步都值得銘記。立即查看您的 #2025Gate年度账单 ,與 Gate 一起重溫您的 2025 加密旅程,分享即領 20 USDT。 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=AQBEAwg&ref_type=126&shareUid=VlFGUVtaAAO0O0OO0O0O

查看原文

- 讚賞

- 6

- 4

- 轉發

- 分享

HighAmbition :

:

聖誕快樂 ⛄查看更多

如何識破主力洗盤,不被“洗下車”?

一、洗盤的本質

主力為了後續更好拉升,往往會先清理浮籌:

抬高持倉成本,讓早期低價買入的人被迫出局;

借助高拋低吸,降低整體成本。

👉 一般出現在有基本面、資金明顯介入的幣種,走勢常伴隨劇烈洗盤。

二、常見 3 種洗盤手法

1️⃣ U 型洗盤

目的:清掉短線獲利盤。

特徵:在上升通道中,成交量縮,籌碼鎖定好;分時呈現 “高開→下殺→再拉高”。

盘口:大單砸關鍵位,小單零星成交,大單掛單卻不成交。

2️⃣ 拱型洗盤

目的:製造“拉升要出貨”的假象,把套牢盤洗出來。

特徵:常出現在前期頸線位,解套盤放量;分時走出 “低開→拉高→回落收低”。

盘口:小單拉高,大單砸盤,成交以小單為主。

3️⃣ 複合洗盤(U 型 + 拱型)

時機:幣價已有一定漲幅,準備突破關鍵阻力位時。

目的:同時清掉獲利盤 + 套牢盤。

盘口:買賣盤 3-10 檔掛大單,上下反覆壓盤,大單掛單不成交,偶爾空中成交。

📌 總結:看到這種盘口特徵時,要冷靜分析,別輕易被嚇下車,洗盤過後往往才是真正的拉升起點。

查看原文一、洗盤的本質

主力為了後續更好拉升,往往會先清理浮籌:

抬高持倉成本,讓早期低價買入的人被迫出局;

借助高拋低吸,降低整體成本。

👉 一般出現在有基本面、資金明顯介入的幣種,走勢常伴隨劇烈洗盤。

二、常見 3 種洗盤手法

1️⃣ U 型洗盤

目的:清掉短線獲利盤。

特徵:在上升通道中,成交量縮,籌碼鎖定好;分時呈現 “高開→下殺→再拉高”。

盘口:大單砸關鍵位,小單零星成交,大單掛單卻不成交。

2️⃣ 拱型洗盤

目的:製造“拉升要出貨”的假象,把套牢盤洗出來。

特徵:常出現在前期頸線位,解套盤放量;分時走出 “低開→拉高→回落收低”。

盘口:小單拉高,大單砸盤,成交以小單為主。

3️⃣ 複合洗盤(U 型 + 拱型)

時機:幣價已有一定漲幅,準備突破關鍵阻力位時。

目的:同時清掉獲利盤 + 套牢盤。

盘口:買賣盤 3-10 檔掛大單,上下反覆壓盤,大單掛單不成交,偶爾空中成交。

📌 總結:看到這種盘口特徵時,要冷靜分析,別輕易被嚇下車,洗盤過後往往才是真正的拉升起點。

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 1

- 留言

- 轉發

- 分享

#CryptoMarketPrediction

空頭情緒目前無處不在,恐懼明顯主導著市場。但從過去的周期來看,當大多數交易者都表現出相同的情緒時,市場往往會朝相反的方向運動。

就我個人而言,我不預期會立即出現漲勢。然而,這種恐懼程度表明,許多壞消息可能已經被反映在價格中。對我來說,這更像是一個策略性積累區域,而非恐慌性拋售階段。

📌 我的當前動作:

我保持謹慎,逐步小額買入,而不是全倉進場。風險管理是關鍵,直到出現確認信號。

你呢?

這是逢低買入的好時機,還是該保持觀望?讓我們作為一個社群分享見解、共同學習。

查看原文空頭情緒目前無處不在,恐懼明顯主導著市場。但從過去的周期來看,當大多數交易者都表現出相同的情緒時,市場往往會朝相反的方向運動。

就我個人而言,我不預期會立即出現漲勢。然而,這種恐懼程度表明,許多壞消息可能已經被反映在價格中。對我來說,這更像是一個策略性積累區域,而非恐慌性拋售階段。

📌 我的當前動作:

我保持謹慎,逐步小額買入,而不是全倉進場。風險管理是關鍵,直到出現確認信號。

你呢?

這是逢低買入的好時機,還是該保持觀望?讓我們作為一個社群分享見解、共同學習。

- 讚賞

- 4

- 4

- 轉發

- 分享

AYATTAC :

:

買入理財 💎查看更多

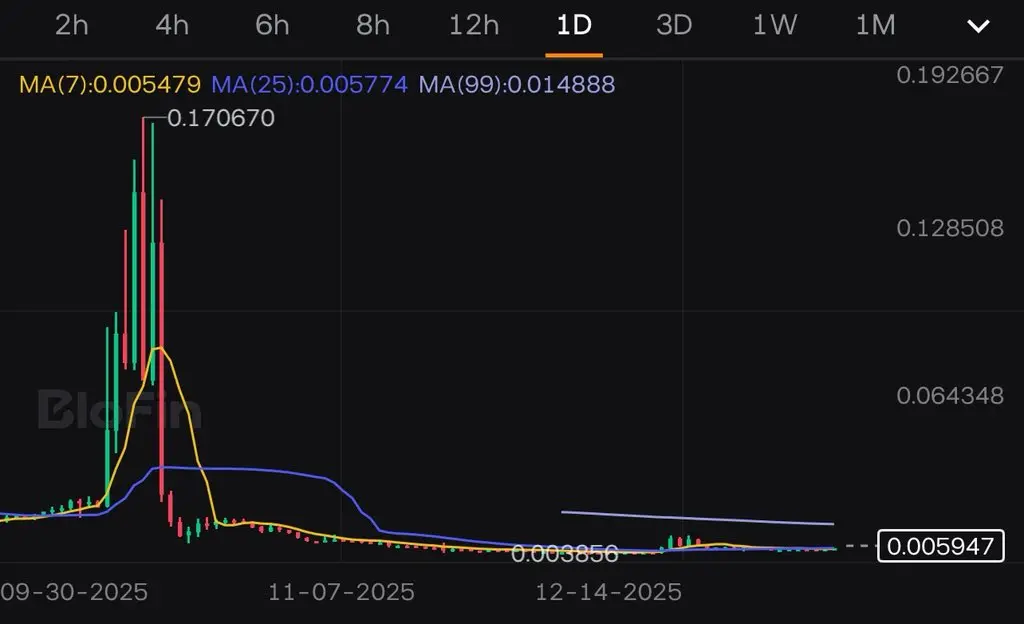

⚠️ 正在調查 $SolARBa 在 Solana 上的情況

我們的團隊正在審查鏈上數據和錢包活動。

完整報告將於近期發布。

CA: 6Qd6mmFR84jzg24S3851TWNGeTTFrfPko76UiHyRMDMT

我們的團隊正在審查鏈上數據和錢包活動。

完整報告將於近期發布。

CA: 6Qd6mmFR84jzg24S3851TWNGeTTFrfPko76UiHyRMDMT

SOL-0.84%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

你們或許以為我瞎買的,就像之前rvv一樣,這都是經驗,我都告訴過你們,再免費分享你們吧。$BROCCOLI714

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 1

- 轉發

- 分享

GateUser-a0736d41 :

:

no- 讚賞

- 點讚

- 留言

- 轉發

- 分享

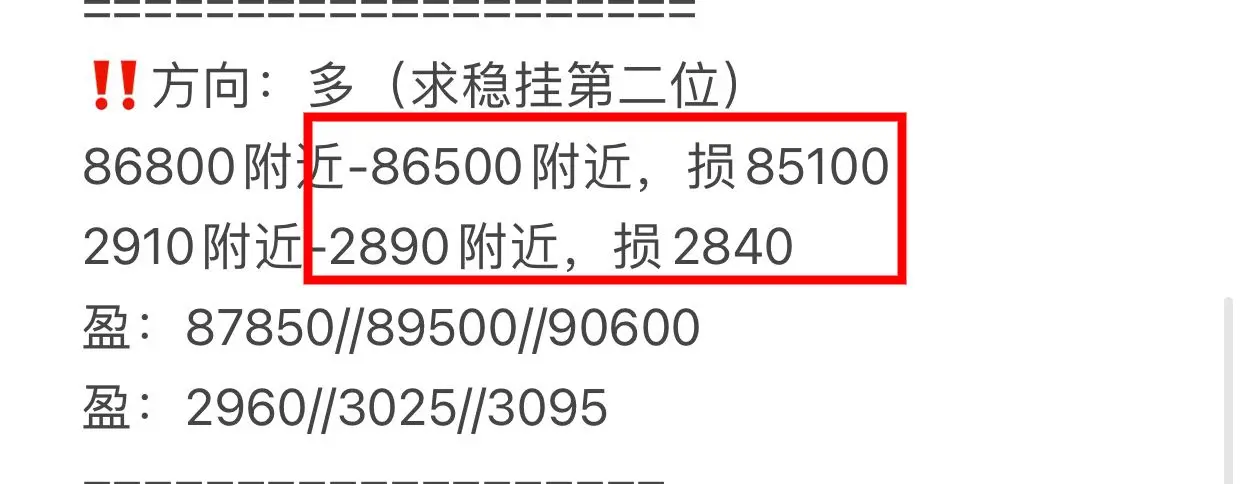

‼️ guan和平 轮老铁们给U‼️ 元旦夜间合约/现货单已更新👇币圈只跟对的人,感谢大家支持,双旦优惠2.8gt5折优惠已破120人,订阅优惠最后一天,欲上从速‼️ 苹果点👇

https://www.gate.com/zh/profile/小鬼每日合约

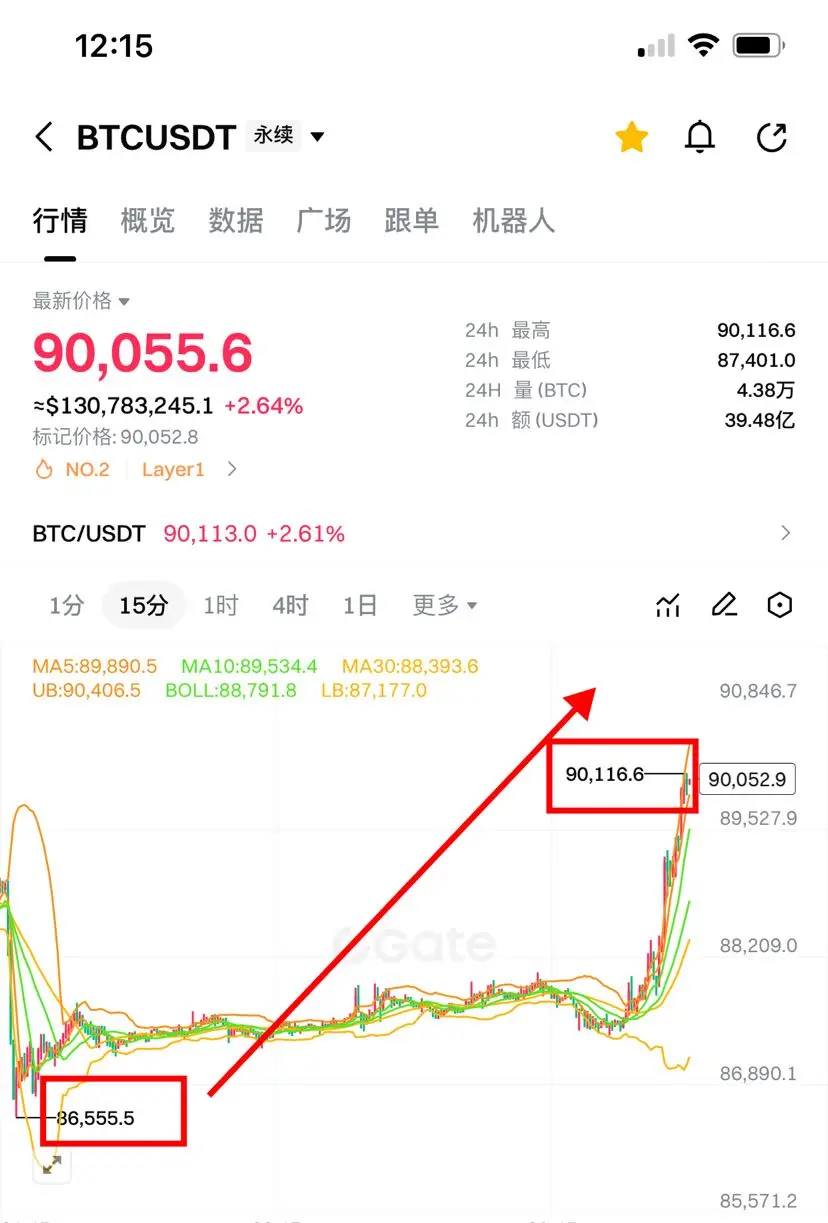

🔥近期连吃200余万u‼️美联储过夜3440/94300空3145/89400吃大肉💰周日反手2890/86500多3050/90300再吃肉📈周一3050/90300空2910/86800再赚50万💰昨天2910/86800反手多3025/89300再吃肉📈#DrHan2025年终公开信

https://www.gate.com/zh/profile/小鬼每日合约

🔥近期连吃200余万u‼️美联储过夜3440/94300空3145/89400吃大肉💰周日反手2890/86500多3050/90300再吃肉📈周一3050/90300空2910/86800再赚50万💰昨天2910/86800反手多3025/89300再吃肉📈#DrHan2025年终公开信

- 讚賞

- 10

- 10

- 轉發

- 分享

大大大大大泡泡糖 :

:

查看更多

#CryptoMarketPrediction

加密貨幣市場持續以快速的步伐變動,受到流動性、情緒和宏觀趨勢的影響。短期波動預計將持續,但這也為有紀律的交易者和長期投資者創造了機會。

值得關注的關鍵因素包括比特幣的價格結構、以太坊網絡活動、市場成交量以及即將公布的經濟數據。強勁的支撐位通常預示著積累,而成交量的突然激增則通常反映情緒的轉變。

與其追逐熱潮,不如專注於風險管理、耐心和明確的策略。市場更偏好穩定性而非情緒,尤其在不確定階段。

一如既往,保持資訊靈通和具備彈性是應對加密貨幣未來變化的關鍵。

#CryptoMarket

#MarketOutlook

#BitcoinAnalysis

#EthereumUpdate

查看原文加密貨幣市場持續以快速的步伐變動,受到流動性、情緒和宏觀趨勢的影響。短期波動預計將持續,但這也為有紀律的交易者和長期投資者創造了機會。

值得關注的關鍵因素包括比特幣的價格結構、以太坊網絡活動、市場成交量以及即將公布的經濟數據。強勁的支撐位通常預示著積累,而成交量的突然激增則通常反映情緒的轉變。

與其追逐熱潮,不如專注於風險管理、耐心和明確的策略。市場更偏好穩定性而非情緒,尤其在不確定階段。

一如既往,保持資訊靈通和具備彈性是應對加密貨幣未來變化的關鍵。

#CryptoMarket

#MarketOutlook

#BitcoinAnalysis

#EthereumUpdate

- 讚賞

- 9

- 9

- 轉發

- 分享

AYATTAC :

:

買入理財 💎查看更多

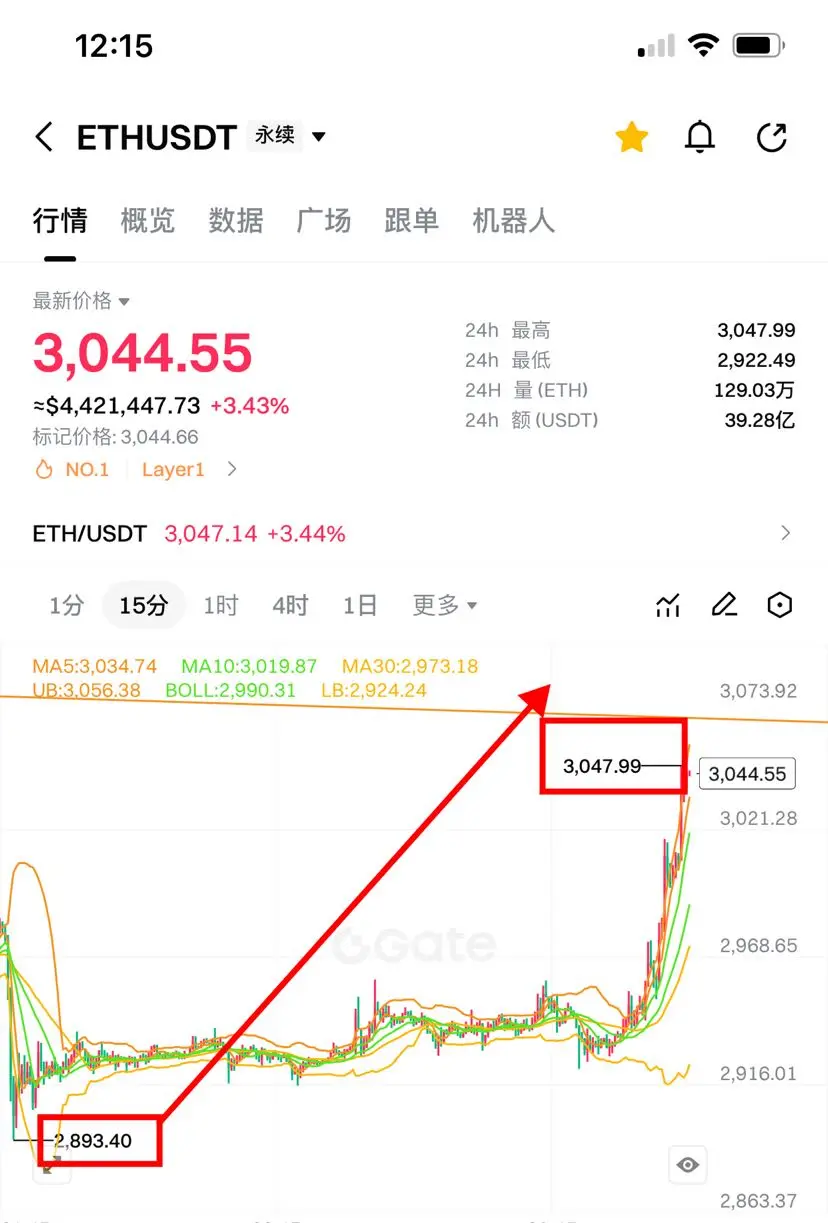

最新$ETH 策略

✅ 看多策略(突破追多)

· 条件:價格突破 3010 並站穩

· 入場:3010 - 3020 區間輕倉試多

· 止損:2990 下方

· 目標:3050 → 3100

✅ 回調做多策略

· 条件:價格回調至 MA10(2,958)或 MA30(2,951)附近企穩

· 入場:2960 - 2950 區間分批建倉

· 止損:2930

· 目標:2990 → 3020

⚠️ 觀望或謹慎看空

· 若價格無法突破 3010 且跌破 MA5(2,976),可能回踩 2950 支撐

· 激進空單:跌破 2970 後輕倉試空,止損 3000,目標 2940#DrHan2025年终公开信

✅ 看多策略(突破追多)

· 条件:價格突破 3010 並站穩

· 入場:3010 - 3020 區間輕倉試多

· 止損:2990 下方

· 目標:3050 → 3100

✅ 回調做多策略

· 条件:價格回調至 MA10(2,958)或 MA30(2,951)附近企穩

· 入場:2960 - 2950 區間分批建倉

· 止損:2930

· 目標:2990 → 3020

⚠️ 觀望或謹慎看空

· 若價格無法突破 3010 且跌破 MA5(2,976),可能回踩 2950 支撐

· 激進空單:跌破 2970 後輕倉試空,止損 3000,目標 2940#DrHan2025年终公开信

ETH0.1%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#StocksatAllTimeHigh

標普500指數正迅速逼近7,000點,連續八個月的漲勢暗示著近年來美國股市最持久的多頭時期之一。歷史上,像這樣的長期連勝會引發關於市場輪動、板塊領導以及貨幣政策影響的關鍵問題。

聯準會的角色與流動性狀況

聯邦儲備局的下一步動作將至關重要。如果開始放鬆政策,流動性狀況將改善,借貸成本降低,投資者可能會重新評估股票和替代資產的風險配置。較低的利率通常會促使資金流入成長股和高Beta資產,而略微放寬的政策則常惠及金融、工業和必需消費品等傳統板塊。這些行業對利差和宏觀經濟基本面尤為敏感。

對科技股和成長股而言,充裕的流動性和較低的折現率會提升估值,因為未來收益在現值上變得更有價值。如果聯準會暗示降息或採取鴿派立場,我們可能會看到資金重新流入科技股,這主要由於對創新、人工智慧採用和高成長機會的樂觀情緒推動。

加密貨幣的反應:相關性還是脫鉤?

加密貨幣與股市之間的關係仍然複雜。歷史上,比特幣和主要的山寨幣與股市的相關性呈現出混合狀況:

跟隨資金流向的情境:在風險偏好強烈且流動性充裕的環境中,加密貨幣往往跟隨股市走高。尤其是比特幣和高市值山寨幣,牛市情緒和資金輪動會放大漲幅。如果放鬆政策加快,資金可能會流入高Beta的加密資產,形成數字市場的持續上升趨勢。

脫鉤的情境:相反,如果宏觀經濟不確定性持續存在或監管與結構性挑戰出現,加密貨幣可能會作為一個獨立

查看原文標普500指數正迅速逼近7,000點,連續八個月的漲勢暗示著近年來美國股市最持久的多頭時期之一。歷史上,像這樣的長期連勝會引發關於市場輪動、板塊領導以及貨幣政策影響的關鍵問題。

聯準會的角色與流動性狀況

聯邦儲備局的下一步動作將至關重要。如果開始放鬆政策,流動性狀況將改善,借貸成本降低,投資者可能會重新評估股票和替代資產的風險配置。較低的利率通常會促使資金流入成長股和高Beta資產,而略微放寬的政策則常惠及金融、工業和必需消費品等傳統板塊。這些行業對利差和宏觀經濟基本面尤為敏感。

對科技股和成長股而言,充裕的流動性和較低的折現率會提升估值,因為未來收益在現值上變得更有價值。如果聯準會暗示降息或採取鴿派立場,我們可能會看到資金重新流入科技股,這主要由於對創新、人工智慧採用和高成長機會的樂觀情緒推動。

加密貨幣的反應:相關性還是脫鉤?

加密貨幣與股市之間的關係仍然複雜。歷史上,比特幣和主要的山寨幣與股市的相關性呈現出混合狀況:

跟隨資金流向的情境:在風險偏好強烈且流動性充裕的環境中,加密貨幣往往跟隨股市走高。尤其是比特幣和高市值山寨幣,牛市情緒和資金輪動會放大漲幅。如果放鬆政策加快,資金可能會流入高Beta的加密資產,形成數字市場的持續上升趨勢。

脫鉤的情境:相反,如果宏觀經濟不確定性持續存在或監管與結構性挑戰出現,加密貨幣可能會作為一個獨立

- 讚賞

- 7

- 10

- 轉發

- 分享

BeautifulDay :

:

新年快樂!🤑查看更多

#PostToWinLaunchpadKDK. | 展望未來:KDK 在 Gate.io 上線平台樹立新標杆

Gate.io 上線平台持續鞏固其作為品質、透明度與長遠願景優先的平台的聲譽。在加密市場逐步擺脫純粹投機的時代,社群越來越關注具有實質內容、功能性用途和可持續發展的項目。近期的 Kodiak (KDK) 上線活動反映了這一更廣泛的轉變,強化了 Gate.io 在策劃早期階段項目方面的角色,這些項目旨在建立長久的 Web3 生態系統,而非追逐短暫的潮流。�

Gate.com

KDK 在 Gate.io 上線平台的上市並非終點,而是基礎。第五階段引入了 Kodiak,採用獨特的 100% 一次性解鎖模式,打破傳統的解鎖限制,讓參與者在分配後立即獲得全部代幣,充分展現資本效率與公平性。此模式降低了不確定性,突顯上線平台對資金效率與公平的重視。此外,USDT 與收益型 GUSD(由美國財政部 RWA 支持)雙資產認購,讓用戶在分配期間仍能獲得穩定回報。�

Gate.com

在上線平台認購期結束後,Gate 成功完成 KDK 的分配,並開放 KDK/USDT 現貨交易,隨後推出交換交易。除了上市機制外,Gate 還通過 VIP 2026 新年紅包雨活動和 KDK 交易比賽來獎勵社群,提供豐厚的激勵池給積極用戶。這些上市後的活動有助於激發早期流動性與參與度,進一步將 KDK 融入 Ga

查看原文Gate.io 上線平台持續鞏固其作為品質、透明度與長遠願景優先的平台的聲譽。在加密市場逐步擺脫純粹投機的時代,社群越來越關注具有實質內容、功能性用途和可持續發展的項目。近期的 Kodiak (KDK) 上線活動反映了這一更廣泛的轉變,強化了 Gate.io 在策劃早期階段項目方面的角色,這些項目旨在建立長久的 Web3 生態系統,而非追逐短暫的潮流。�

Gate.com

KDK 在 Gate.io 上線平台的上市並非終點,而是基礎。第五階段引入了 Kodiak,採用獨特的 100% 一次性解鎖模式,打破傳統的解鎖限制,讓參與者在分配後立即獲得全部代幣,充分展現資本效率與公平性。此模式降低了不確定性,突顯上線平台對資金效率與公平的重視。此外,USDT 與收益型 GUSD(由美國財政部 RWA 支持)雙資產認購,讓用戶在分配期間仍能獲得穩定回報。�

Gate.com

在上線平台認購期結束後,Gate 成功完成 KDK 的分配,並開放 KDK/USDT 現貨交易,隨後推出交換交易。除了上市機制外,Gate 還通過 VIP 2026 新年紅包雨活動和 KDK 交易比賽來獎勵社群,提供豐厚的激勵池給積極用戶。這些上市後的活動有助於激發早期流動性與參與度,進一步將 KDK 融入 Ga

- 讚賞

- 8

- 2

- 轉發

- 分享

Arbab Ali :

:

密切關注 🔍️查看更多

#我的2026第一条帖

2026年的第一句話對我來說不僅僅是一行文字——它是一份意圖、紀律與更新的聲明。隨著日曆翻轉,新的一年開始,我選擇以清晰而非喧囂、目的而非壓力、長遠願景而非短期興奮來迎接2026年。這篇文章是我在Gate Square上2026年的第一個標記,代表著反思與雄心。

回顧過去,展望未來

加密市場一直是個鏡子。它反映我們的情緒、耐心、貪婪、紀律,以及我們從錯誤中學習的能力。過去幾年,我見證了充滿樂觀的牛市,也有充滿疑慮的熊市。我看到一些項目因基本面堅實而崛起,也看到一些項目儘管炒作但逐漸淡出。這些經歷塑造了我對Web3的理解,更重要的是,塑造了我的心態。

在寫下2026年的第一句話之前,我問自己一個簡單的問題:今年我想在這個生態系統中扮演什麼樣的角色?

答案很明確——我想成為有意圖、一貫且有價值的參與者。

我對2026年的願景

在2026年,我的主要目標是成長——不僅是財務上的成長,還有智力和策略上的成長。成長意味著改善決策、減少情緒反應,並專注於系統而非結果。它意味著持續學習、適應市場變化,即使在條件不確定時也保持好奇心。

今年,我計劃:

更多專注於基本面,而非追逐每個趨勢

改善風險管理和倉位規模

研究市場結構、鏈上數據和宏觀影響

更積極與Gate Square上的知識社群互動

Web3不僅僅是代幣和圖表。它關乎創新、所有權、透明度與全球合作。在2026年,我

查看原文2026年的第一句話對我來說不僅僅是一行文字——它是一份意圖、紀律與更新的聲明。隨著日曆翻轉,新的一年開始,我選擇以清晰而非喧囂、目的而非壓力、長遠願景而非短期興奮來迎接2026年。這篇文章是我在Gate Square上2026年的第一個標記,代表著反思與雄心。

回顧過去,展望未來

加密市場一直是個鏡子。它反映我們的情緒、耐心、貪婪、紀律,以及我們從錯誤中學習的能力。過去幾年,我見證了充滿樂觀的牛市,也有充滿疑慮的熊市。我看到一些項目因基本面堅實而崛起,也看到一些項目儘管炒作但逐漸淡出。這些經歷塑造了我對Web3的理解,更重要的是,塑造了我的心態。

在寫下2026年的第一句話之前,我問自己一個簡單的問題:今年我想在這個生態系統中扮演什麼樣的角色?

答案很明確——我想成為有意圖、一貫且有價值的參與者。

我對2026年的願景

在2026年,我的主要目標是成長——不僅是財務上的成長,還有智力和策略上的成長。成長意味著改善決策、減少情緒反應,並專注於系統而非結果。它意味著持續學習、適應市場變化,即使在條件不確定時也保持好奇心。

今年,我計劃:

更多專注於基本面,而非追逐每個趨勢

改善風險管理和倉位規模

研究市場結構、鏈上數據和宏觀影響

更積極與Gate Square上的知識社群互動

Web3不僅僅是代幣和圖表。它關乎創新、所有權、透明度與全球合作。在2026年,我

市值:$3858.62持有人數:1

0.00%

- 讚賞

- 2

- 3

- 轉發

- 分享

repanzal :

:

2026 GOGOGO 👊查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多1.43萬 熱度

2.38萬 熱度

4.03萬 熱度

8.43萬 熱度

3116 熱度

熱門 Gate Fun

查看更多- 市值:$3625.21持有人數:20.04%

- 市值:$3558.62持有人數:10.00%

- 市值:$3558.62持有人數:10.00%

- 市值:$3572.41持有人數:10.00%

- 市值:$3572.41持有人數:10.00%

最新消息

查看更多置頂

🎉 新年好运直达:邀友抽奖 100% 必中,热币奖池全面开启

🎁 奖品含 USDT / GT / SOL / DOGE / XRP(数量有限,先到先得)

👉 立即参与:https://www.gate.com/campaigns/3686

邀得越多,机会越多,开年好运拉满!

✅ 邀请好友完成現貨或合約交易即得抽獎機會

✅ 好友合約達標,好友領 20 USDT(限前 2,000 名)

公告詳情:https://www.gate.com/announcements/article/48966

#Gate迎新納福,紅包來襲!Gate 廣場祝大家新年快樂!

元旦假期,每日領海量口令紅包,歡喜跨年!

紅包發放時間:2026/1/1 - 2026/1/3 每日中午 12:00 UTC+8

地點:Gate 廣場官號、全員交流群、Gate 廣場大使群

➡️ 紅包領取教程:打開 Gate APP - 點擊左上角個人頭像 - 資產 - 紅包 -輸入口令領取

#Gate2026NewYear #BTC #ETH #GT親愛的廣場用戶們,新年即將開啟,我們希望您也能在 Gate 廣場上留下專屬印記,把 2026 的第一句話,留在 Gate 廣場!發布您的 #我的2026第一帖,记录对 2026 的第一句期待、願望或計劃,與全球 Web3 用戶共同迎接全新的旅程,創造專屬於你的年度開篇篇章,解鎖廣場價值 $10,000 新年專屬福利!

活動時間:2025/12/31 18:00 — 2026/01/15 23:59(UTC+8)

🎁 活動獎勵:多發多獎,曝光拉滿!

1️⃣ 2026 幸運大獎:從全部有效貼文中隨機抽取 1 位,獎勵包含:

2026U 仓位體驗券

Gate 新年限定禮盒

全年廣場首頁推薦位曝光

2️⃣ 人氣新年貼 TOP 1–10:根據發帖量及互動表現綜合排名,獎勵包含:

Gate 新年限定禮盒

廣場精選貼 5 篇推薦曝光

3️⃣ 新手首貼加成獎勵:活動前未在廣場發帖的用戶,活動期間首次發帖即可獲得:

50U 仓位體驗券

進入「新年新聲」推薦榜單,額外曝光加持

4️⃣ 基礎參與獎勵:所有符合規則的用戶中隨機抽取 20 位,贈送新年 F1 紅牛周邊禮包

參與方式:

1️⃣ 帶話題 #我的2026第一条帖 發帖,內容字數需要不少於 30 字

2️⃣ 內容方向不限,可以是以下內容:

寫給 2026 的第一句話

新年目標與計劃

Web3 領域探索及成長願景

注意事項

• 禁止抄襲、洗稿及違Gate 2025 年終盛典投票開啟

支援你喜愛的主播和內容達人,一起沖榜年度榮譽 🚀

投票即可參與抽獎,iPhone 17 Pro Max、Gate 周邊等你拿

助力值排名 TOP 20 還有額外實物獎勵:京東 E 卡、Gate × Red Bull 雙肩包、周邊盲盒等

立即助力:https://www.gate.com/activities/community-vote-2025

了解詳情:https://www.gate.com/announcements/article/48693🎨 Gate AI 創作大賽|一句話,畫出你的 2026

在 Gate 廣場,人人都可以成為圖文創作者,真正的 0 門檻。

只需一句話,就能生成一張圖片,畫出你心中的 2026。

使用 Gate 廣場 AI 創作功能發布作品,參與活動,即有機會贏取 Gate 馬年新春限定禮盒。

📅 活動時間

2025年12月17日 18:00 – 2026年1月3日 24:00(UTC+8)

🎯 參與方式

進入 Gate 廣場,點擊發帖,選擇“AI 創作”功能

輸入一句話,生成你的 2026 主題圖片

發布帖子並添加話題 #GateAI创作

🎨 創作方向

圍繞 2026、Crypto / Web3、Gate 平台元素或新年未來感 展開想像。風格與張數不限,每人可發布多篇作品參與。

🏆 獎勵設定

優秀作品獎(5名): Gate 馬年新春限定禮盒

📋 活動說明

作品需使用 Gate 廣場 AI 創作功能生成,內容需為原創。

獲獎用戶需完成 Gate 廣場 KYC 認證。

Gate 保留對活動的最終解釋權。